Diferencia entre revisiones de «Preguntas Frecuentes HKANómina»

Sin resumen de edición |

Sin resumen de edición |

||

| Línea 122: | Línea 122: | ||

<includeonly>=</includeonly>=== Modalidad 1- Habilitación Por El Portal Demo Nomina Electrónica ===<includeonly>=</includeonly> | <includeonly>=</includeonly>=== Modalidad 1- Habilitación Por El Portal Demo Nomina Electrónica ===<includeonly>=</includeonly> | ||

<br /> | <br /> | ||

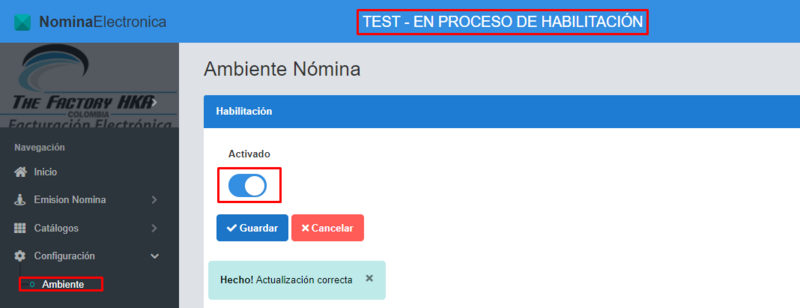

<DIV ALIGN=justify>En el menú del Portal de Nómina Electrónica debe ubicar la opción <u>->Configuración</u> e ingresar a la opción <u>->Ambiente</u> | <DIV ALIGN=justify>En el menú del Portal de Nómina Electrónica debe ubicar la opción <u>->Configuración</u> e ingresar a la opción <u>->Ambiente</u>. | ||

<br /> | |||

'''Nota:'''Debe activar la opción de habilitación para que encienda la comunicación con la DIAN a través de el método de habilitación.</DIV> | '''Nota:'''Debe activar la opción de habilitación para que encienda la comunicación con la DIAN a través de el método de habilitación.</DIV> | ||

<br /> | <br /> | ||

Revisión del 20:50 8 ago 2025

En esta sección podrás encontrar respuestas y posibles soluciones a las preguntas más frecuentes buscadas por nuestros clientes.

Proceso de Habilitación

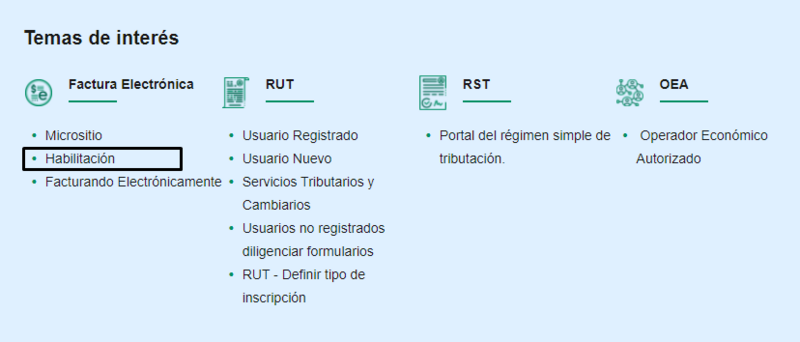

Ingresar al Portal de la DIAN

- Inicialmente se debe ingresar a la página de la DIAN www.dian.gov.co y dar clic en el botón de HABILITACIÓN.

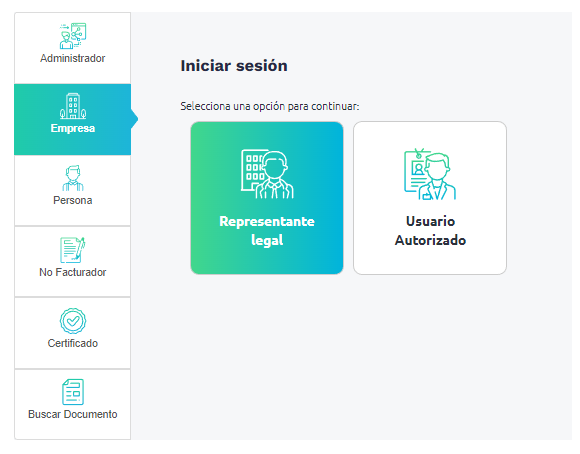

Ingresar a la plataforma de registro de Validación

- Debe ingresar por la opción Empresa y luego elegir la opción llamada Representante Legal

- Seleccionar el tipo de documento, el número de documento y el NIT de la empresa

- Una vez validada la información digitada por el usuario y se verifique que existe una cédula de ciudadanía o extranjería con el número de documento de identidad ingresado, además de comprobar que no se es un robot, el sistema enviará un mensaje al correo electrónico del representante legal de la empresa con un enlace para poder ingresar al portal web.

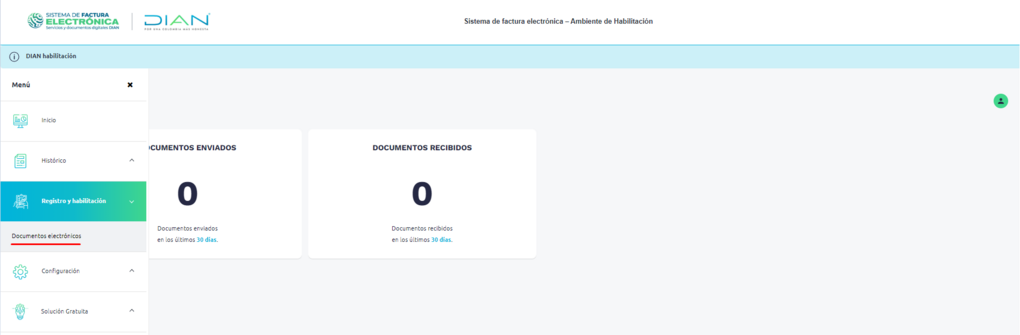

Plataforma Habilitación

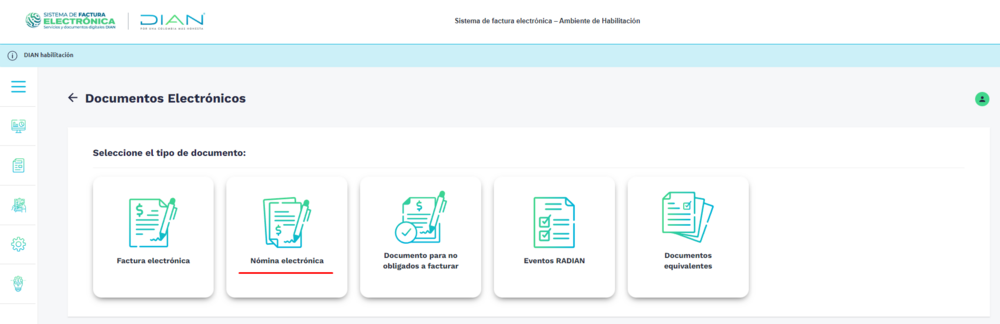

- En el menú de la plataforma debe ubicar la sección Registro y Habilitación e ingresar a la opción Documentos Electrónicos

Nota: Debe ser facturador electrónico para que se habilite en el menú de Registro y Habilitación la opción de Documentos Electrónicos.

- Debe Ingresar por la opción de Nómina Electrónica

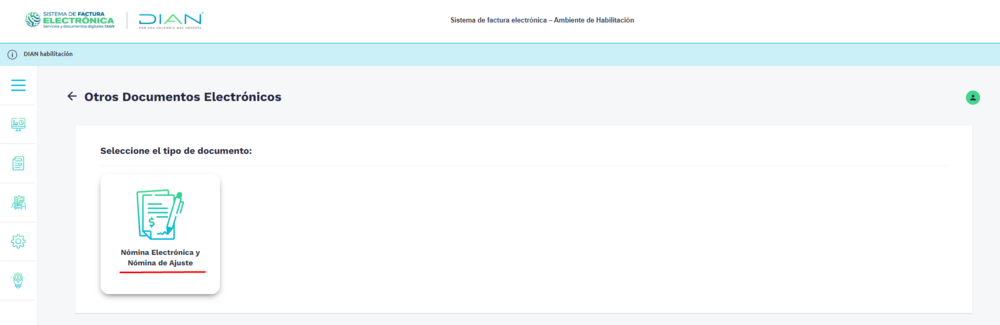

- Debe Ingresar por la opción de Nómina Electrónica y Nómina de Ajuste

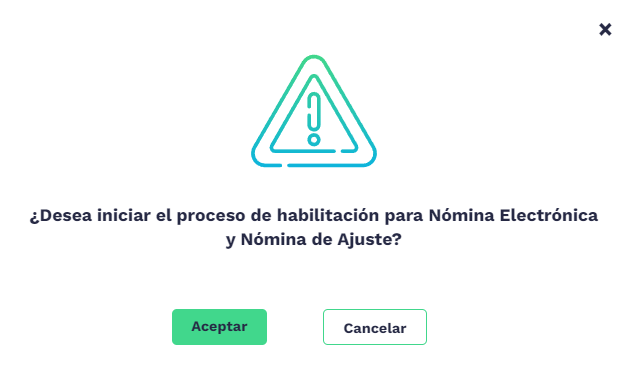

- El sistema le pregunta si desea iniciar con el proceso de habilitación para Nómina Electrónica debe ACEPTAR

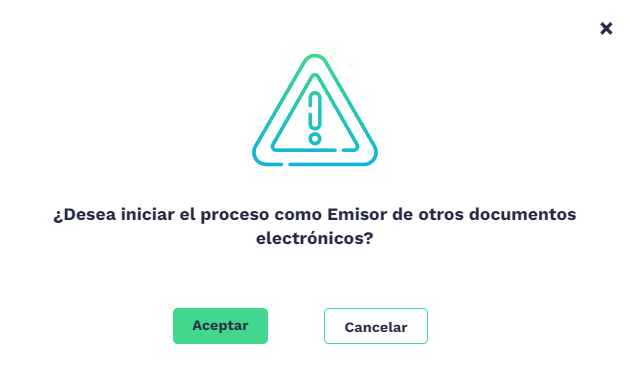

- Luego se visualizan dos opciones para el inicio debe elegir la opción Emisor Otros documentos electrónicos

- El sistema le pregunta si desea iniciar el proceso como Emisor de otros documentos electrónicos nuevamente debe ACEPTAR

- Al elegir realizar el proceso como emisor puede seleccionar el modo de operación como software propio o de un proveedor tecnológico la opción que debe elegir es: Software de un proveedor tecnológico

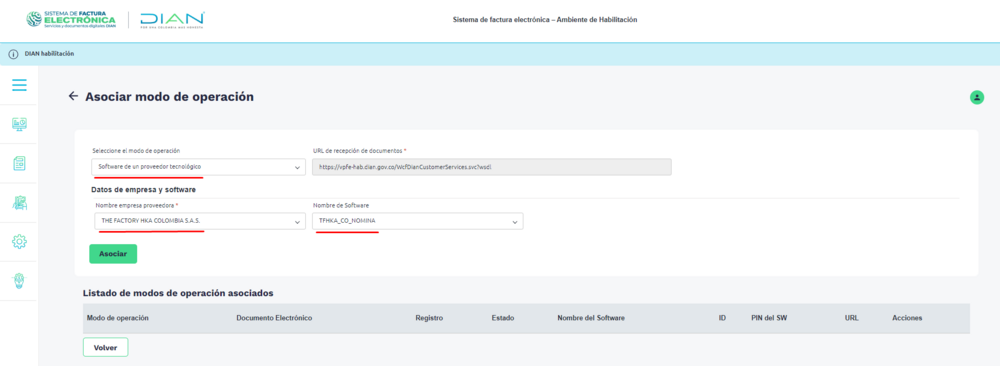

- Luego seleccione los datos de la empresa proveedora: THE FACTORY HKA COLOMBIA S.A.S y el nombre del software:TFHKA_CO_NOMINA luego debe dar clic en Asociar

Nombres Requeridos:

- Nombre Empresa Proveedora: THE FACTORY HKA COLOMBIA S.A.S

- Nombre Software: TFHKA_CO_NOMINA

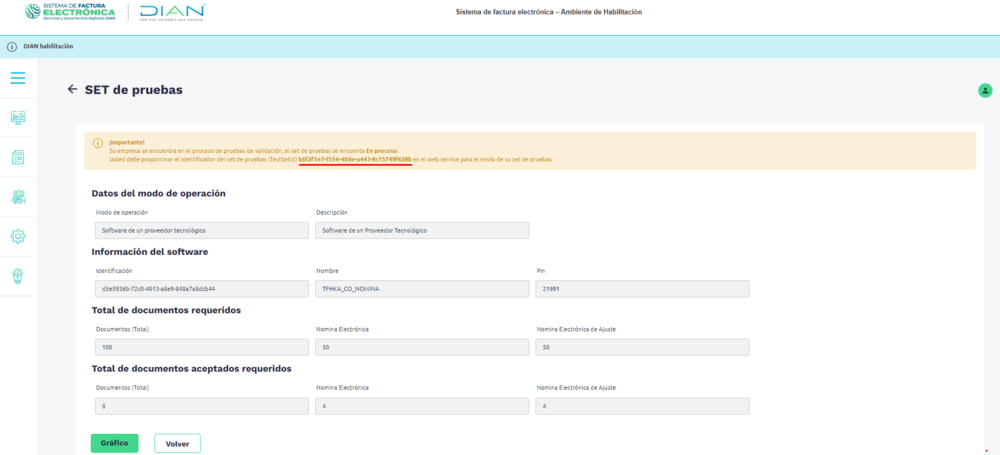

- La Dian le genera el SetTestId que es el identificador para poder realizar las transmisión del set de pruebas solicitadas para poder habilitarse como emisor de Nómina Electrónica

¿Como Habilitarse?

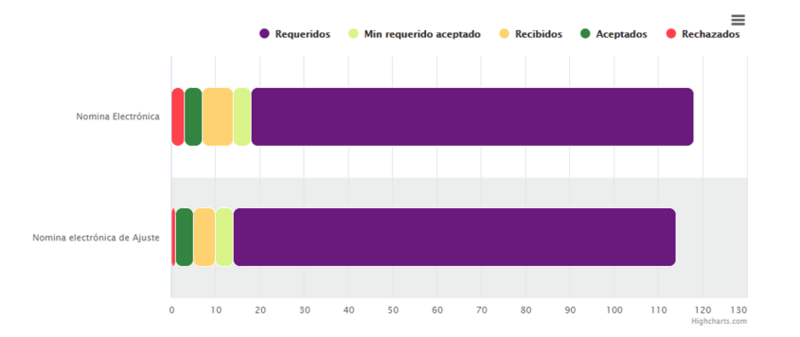

Set Requerido 8 Documentos:

- 4 Nóminas Individuales

- 2 Nóminas Eliminar

- 2 Nóminas Reemplazar

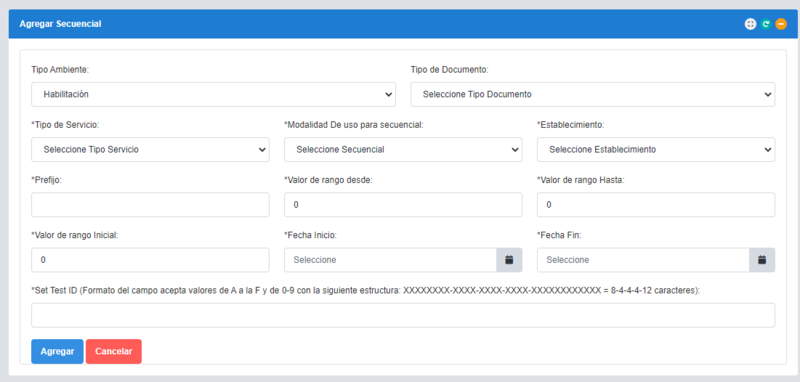

Si no ha creado los secuenciales diríjase a la sección:

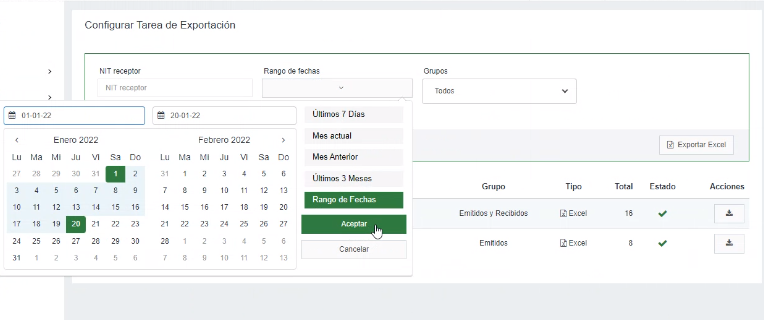

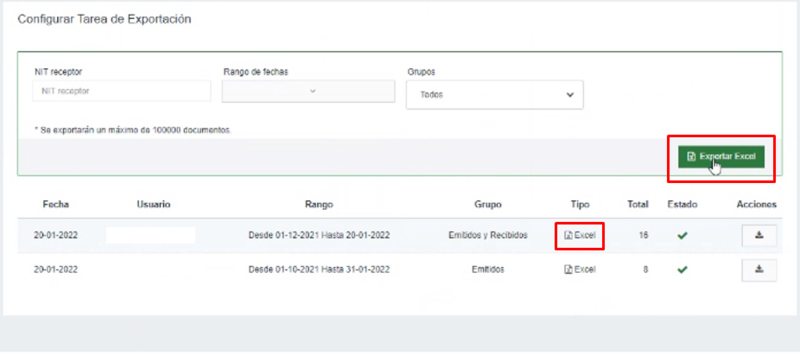

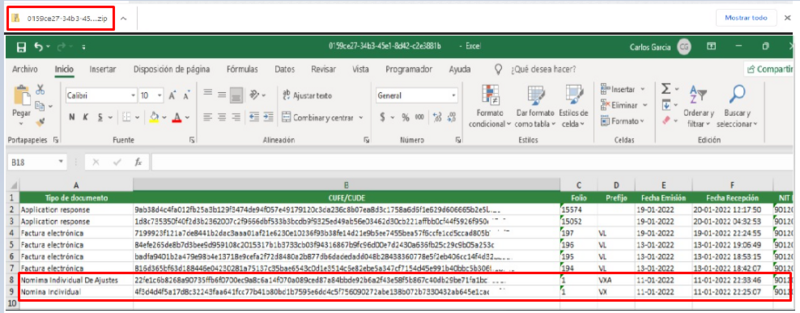

Modalidad 1- Habilitación Por El Portal Demo Nomina Electrónica

@IMPORTANTE:Una ves realizado todo el set de pruebas el portal le informara que ha cumplido con la transmisión de los documentos y debe desactivar el ambiente en la opción ->Configuración e ingresar a la opción ->Ambiente.

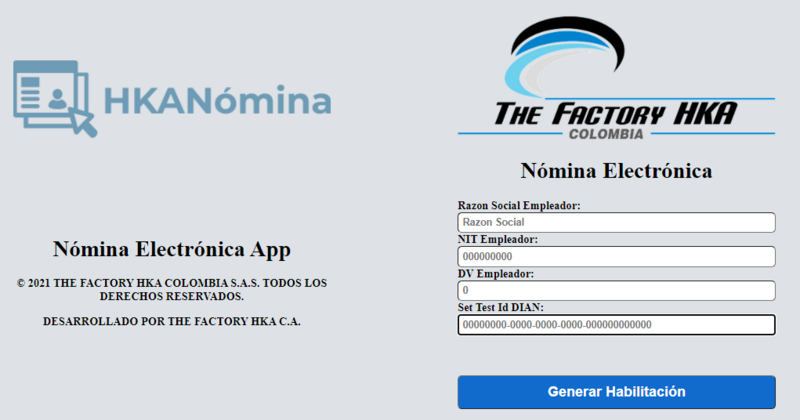

Modalidad 2- Habilitación Por medio De Tool de Habilitación

- Superar el set de pruebas automáticamente: Nuestra solución envía de forma continua la cantidad de documentos necesarios al método de habilitación de la DIAN hasta que superes el escenario de pruebas.

- Garantizar el éxito de tus envíos: Con esta automatización, aseguramos que los documentos requeridos se envíen de manera exitosa, evitando el bloqueo de tu set de pruebas.

Datos Requeridos para Uso del Tool:

- Razón Social Empleador

- Nit Empleador

- DV Empleador

- SetTestId

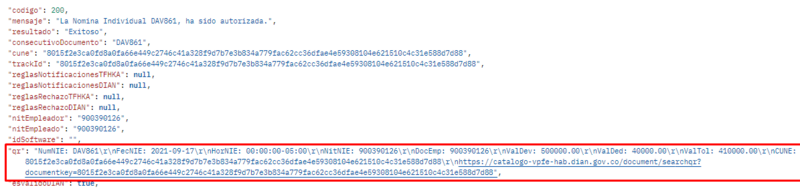

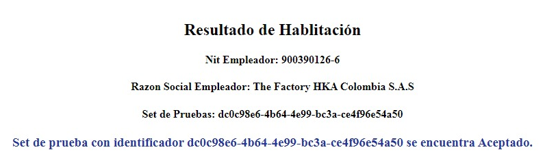

- Al realizar y superar el proceso de habilitación el tool le entregara una respuesta en la cual se evidenciara que este fue aprobado y se encuentra Habilitado como emisor de Nómina Electrónica ante la DIAN.

Habilitación Satisfactoria

Sincronizar a Producción

A continuación listaremos una serie de pasos que cada uno de los Empleadores deberá tener en cuenta antes de emitir su primer documento de soporte de pago de Nómina Electrónica o Nómina de ajuste a través de The Factory KHA Colombia en ambiente de PRODUCCIÓN:.

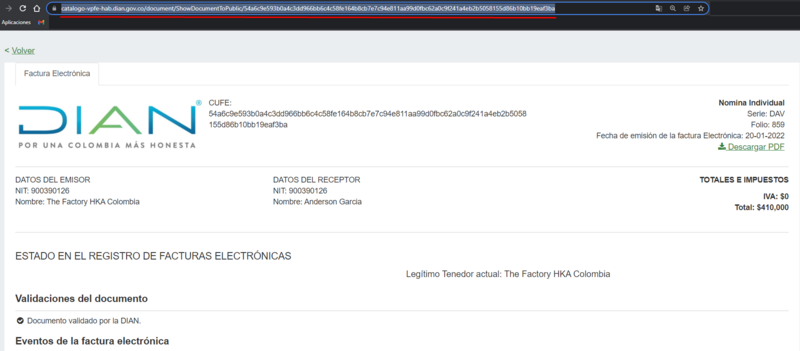

1. Ingresar al portal de habilitación DIAN www.dian.gov.co en la opción "Habilitación".

2. Ingresar datos de inicio de sesión seleccionando el tipo de usuario, así:

- Empresa: si eres persona jurídica, ingresa la cédula del representante legal y el NIT de la compañía.

- Persona: si eres persona natural, elige el tipo de documento e ingresa el número de identificación.

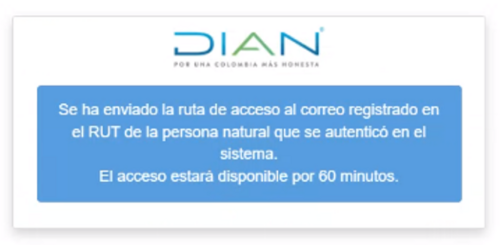

3. Recibirá en su correo electrónico (registrado en el RUT) el token de acceso a la plataforma, para ingresar haz clic en “Acceder”.

4. Hacer clic en el botón “Participantes” y luego en la opción “Otros documentos”.

5. Selecciona la opción “Nómina Electrónica y Nómina de Ajuste”.

6. Hacer clic en el botón “Aceptar” en la ventana emergente para continuar.

7. Seleccionar la opción “Emisor” en la ventana de “Participantes”.

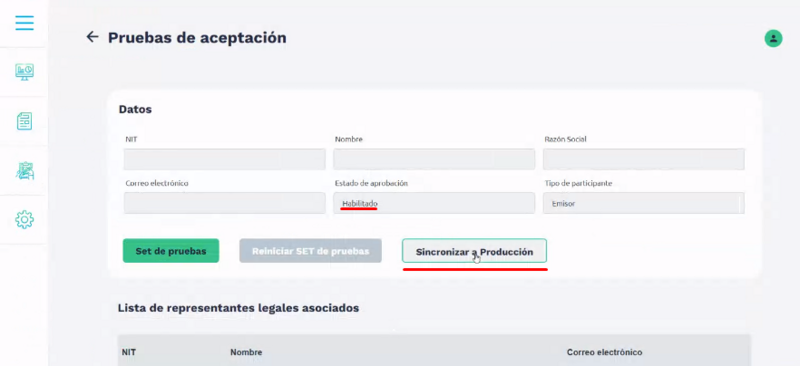

8. Hacer clic en el botón “Set de pruebas” del listado de modos de operación asociados

9. Finalmente, haz clic en el botón Sincronizar a Producción.

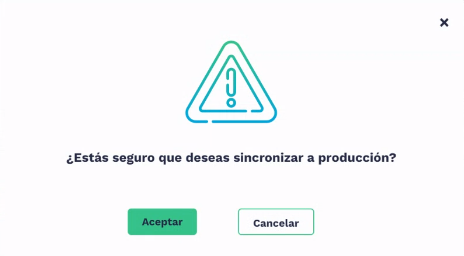

- Una vez de clic en el botón en la ventana emergente el sistema le preguntará si desea sincronizar este contribuyente a producción para lo cual debe dar clic en ACEPTAR.

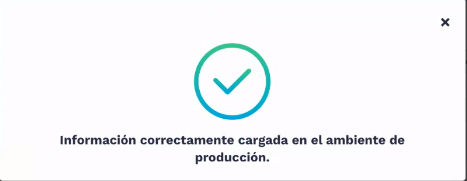

- Al aceptar la sincronización del contribuyente el sistema genera un aviso indicando que se envió a activar a producción con Éxito.

Pasos a tener en cuenta después de Sincronizar a Producción

Una vez que haya realizado el proceso Sincronizar a Producción en el portal de habilitación de Nómina Electrónica de la DIAN, ahora podrá utilizar el ambiente productivo de The Factory HKA Colombia para esto debe tener en cuenta lo siguiente:

PORTAL WEB NÓMINA ELECTRONICA PRODUCCION

1. Para acceder al portal web debe utilizar la siguiente Url: https://nomina.thefactoryhka.com.co/

2. Debe acceder al portal web de Nómina Electrónica en Producción con el mismo usuario y contraseña del portal de producción de Factura Electrónica.

3. El portal de producción para Nómina Electrónica permitirá gestionar los secuenciales Tipo Producción los cuales son mandatorios para el uso del servicio y la transmisión del documento soporte de pago de Nómina Electrónica y Nómina de Ajuste.

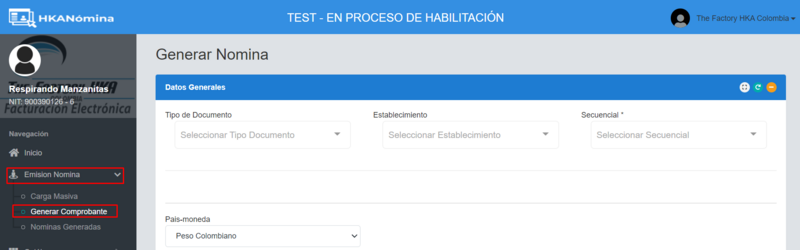

4. También podrá emitir documentos soporte de pago de Nómina Electrónica y Nómina de Ajuste, a través de la opción Emisión Nómina -> Generar Comprobante.

Preguntas Portal WEB

| Mensaje | Solución |

|---|---|

| ¿Cómo se puede registrar para el portal de nómina electrónica? | https://felcowiki.thefactoryhka.com.co/index.php/Primeros_Pasos_-_Portal_HKAN%C3%B3mina#Registro_y_Validaci.C3.B3n_Inicial |

| ¿Cómo ingresar al Portal de Nómina Electrónica? | Para el ingreso al Portal Demo Nómina Electrónica podrá hacerlo través de la siguiente url: https://demo-nomina.thefactoryhka.com.co/ utilizando el mismo usuario y contraseña del portal de emisión de factura electrónica en Demo.

Para el ingreso al Portal Producción Nómina Electrónica podrá hacerlo través de la siguiente url: https://nomina.thefactoryhka.com.co/ @IMPORTANTE: Para clientes nuevos deben registrarse en el portal demo de emisión de Factura Electrónica a través del siguiente link: https://demofactura.thefactoryhka.com.co/auth/login. |

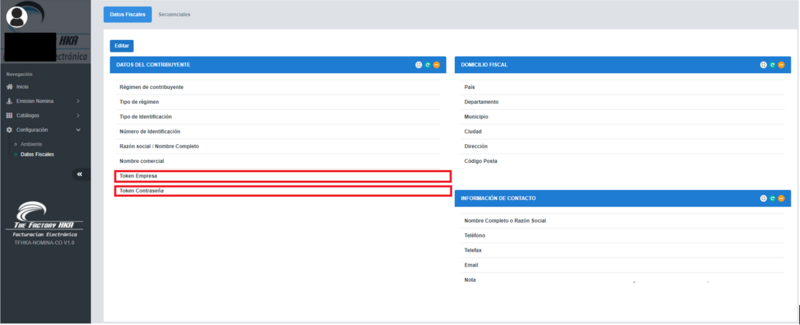

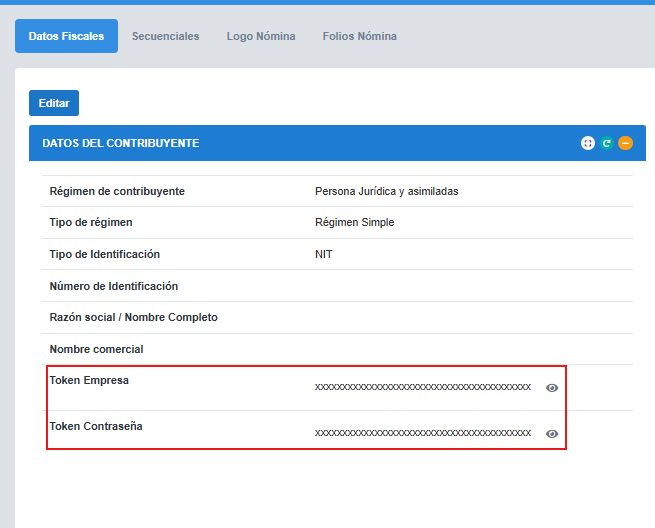

| ¿Qué Tokens Debo Utilizar para Enviar la Nómina Electrónica? "Clientes de Integración" | Para la transmisión del Documento Soporte de Pago de Nómina Electrónica se deben utilizar los Token Enterprise y Token Password que tiene asignados el contribuyente para el servicio de Emisión de Factura Electrónica en el ambiente Demo o Producción.

@IMPORTANTE: Si utiliza los Token Enterprise y Token Password de forma incorrecta en los ambientes recibirá rechazo por parte del servicio. |

| ¿Cómo Obtengo los Tokens para Ambiente Demo o Producción? | Cada uno de los emisores de nómina electrónica al tener su registro previamente cuenta con el ingreso al portal de demo y producción de nómina, en los cuales debe ingresar para validar sus token teniendo en cuenta los siguientes pasos:

1.- Por favor acceda directamente con sus credenciales a través de las siguientes URLs: Portal Nómina Electrónica:

Portal Factura Electrónica:

2. Debe Dar clic en Configuración > Datos Fiscales y ver en la ventana de Datos del contribuyente el Token Empresa y Token Contraseña  @IMPORTANTE: Si el emisor no cuenta con servicio de Facturación Electrónica, deberá ingresar la url: https://demofactura.thefactoryhka.com.co |

| Nomina de ajuste de tipo eliminar sin datos | Indicar al cliente que en este escenario cuando se requiera eliminar el Documento Soporte de Pago de Nómina Electrónica, y/o una Nota de Ajuste del Documento Soporte de Pago de Nómina Electrónica, para los casos en los cuales se haya transmitido un documento por errores contables o de procedimiento este comprobante se emite con los valores en cero (0) y sin datos del empleado |

Mensajes Error Portal WEB

| Mensaje | Solución |

|---|---|

| Error: En proceso de validación | Este mensaje de error se puede obtener cuando la DIAN esta presentando lentitud y no recibimos la respuesta por parte del ente |

| Error en servidor, intente más tarde | Se debe validar que el cliente tenga los datos fiscales configurados en el portal de ambiente demo de factura electrónica |

| No muestra número de nit de la empresa | Se debe ingresar por medio de los siguientes portales para verificar si el nit de la empresa esta configurado:

Portal Nómina Electrónica:

Portal Factura Electrónica:

Luego de ingresar se deben dirigir al menú principal y seleccionar Configuración > Datos Fiscales y validar si la empresa cuenta con el número de nit registrado |

| Error: 'Municipio Ciudad' no debe estar vacio | Se debe validar en el portal de ambiente demo de factura electrónica https://demofactura.thefactoryhka.com.co/auth/login y la dirección de los datos fiscales y del establecimiento de la empresa.

Seguido de realizar la verificación de esta información en el portal, ingrese nuevamente al portal de nómina electrónica seguido de Configuración > Datos Fiscales > Secuenciales y Desactivar el secuencial que están utilizando en el proceso de habilitación o de pruebas. Luego de desactivar el secuencial, procede a agregar nuevamente el secuencial diligenciando los datos correctamente y realice el proceso de generar el documento. |

| Error: Batch en proceso de validación | Al generarse este mensaje de error es motivado a que la DIAN puede estar presentando intermitencia en su servicio. |

| Error No Identificado. Código 504 | Este mensaje puede generarse cuando la DIAN esta presentando una intermitencia ocasionando un timeout |

| "Documento Generado" "Validación de Request Exitosa" | Se debe verificar que la configuración de los secuenciales esten creados de forma correcta |

| El campo tokenEmpresa solo debe tener números y letras, El campo tokenPassword solo debe tener números y letras | Si estás recibiendo un rechazo y necesitas verificar los tokens en los Datos Fiscales de la sección Datos del Contribuyente, asegurate de que los tokens estén en minúsculas.

@IMPORTANTE: En el caso de confirmar que ambos tokens están en mayúsculas, por favor repórtalo al área de soporte. Incluyendo una captura de pantalla donde se muestren los tokens y nos proporciona el número de NIT de la empresa afectada. |

Preguntas Portal DIAN

Rechazos DIAN

| Mensaje | Solución |

|---|---|

| [Regla: 92 Rechazo: El emisor del documento no se encuentra habilitado en el plataforma. Regla: NIE033 Rechazo: Debe ir el NIT del Empleador sin guiones ni DV] | Para efecto de PRUEBAS en nómina electrónica en los escenarios en que la respuesta del servicio nos arroje las siguientes reglas:

|

| [Regla: NIE024. Rechazo: Se debe indicar el CUNE según la definición establecida] | Para superar la regla de validación R-DIAN Regla: NIE024, Rechazo: Se debe indicar el CUNE según la definición establecida.

Esta regla hace referencia a los valores totales de documentos los cuales no se están documentando con decimales.

|

| [Regla: NIE032. Rechazo: Debe corresponder al Nombre de la Razón Social del Empleador] | Este motivo de rechazo es debido a que la razón social del Empleador es muy extensa y la DIAN tiene limitaciones en nómina en la cantidad de caracteres para el campo razón social.

|

| [Regla NIAE010. Rechazo: Debe corresponder a un prefijo elegido por el emisor del documento] | Para superar la regla de validación R-DIAN Regla NIAE010. Rechazo: Debe corresponder a un prefijo elegido por el emisor del documento.

Se debe validar que se este utilizando prefijos en mayúsculas y de cuatro (4) caracteres solo alfabéticos, estopy motivado a que son las condiciones que esta aceptando la DIAN para los prefijos. Ejemplo: HABB, HABC, etc.  |

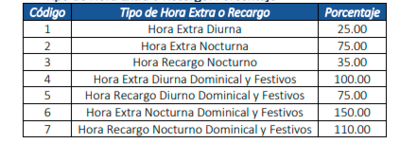

| [Regla: NIE107, Rechazo: Se debe colocar el Porcentaje que corresponda] | Se debe validar que el porcentaje del cálculo aplicado en las horas extras corresponda a los indicados en el anexo técnico

|

| ["Regla: NIAE191a, Rechazo: Documento a Reemplazar no se encuentra recibido en la Base de Datos."] |

|

| [Regla: 90. Rechazó: Documento procesado anteriormente] | Este motivo de rechazo se puede presentar en diferentes escenarios:

1.- En Ambiente de Pruebas: en el ambiente de pruebas la Regla: 90, Rechazó: Documento procesado anteriormente puede ser generarse motivado a que están utilizando un número de consecutivo que ya fue emitido anteriormente bajo el número de nit de The Factory HKA el cual están utilizando en el ambiente de pruebas. En este caso le sugerimos realizar el proceso de editar el secuencial colocando un rango mayor al que están utilizando actualmente para la emisión de las nóminas. 2.- En Ambiente de Habilitación y Producción: La Regla: 90, Rechazó: Documento procesado anteriormente puede presentarse a que el secuencial que tienen creado con el tipo de ambiente de habilitación o producción fue creado en primera instancia como servicio de integración. Si se realizó una modificación en los secuenciales colocándolo con el tipo de servicio Portal, se debe validar que en la modalidad del secuencial este Automático y no manual con prefijo, es decir, que si se tiene el secuencial configurado como manual con prefijo al emitir las nóminas le indica el motivo de rechazo mencionado anteriormente. Para corregir el inconveniente lo invitamos a ingresar al portal nómina electrónica seguido de Configuración > Datos Fiscales > Secuenciales, desactivar el secuencial y crearlo nuevamente colocando un rango de numeración mayor al que se está utilizando. |

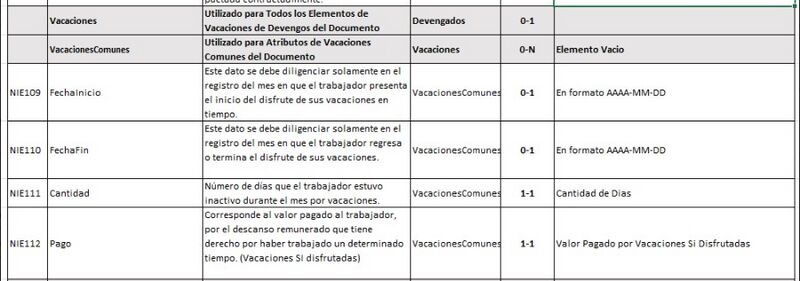

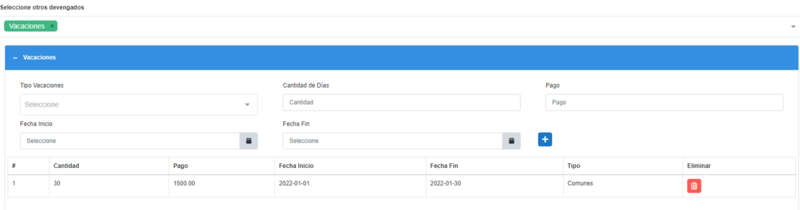

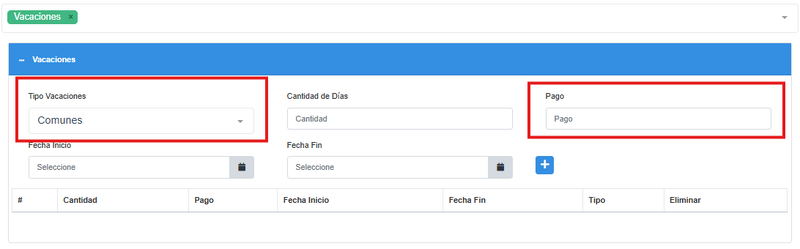

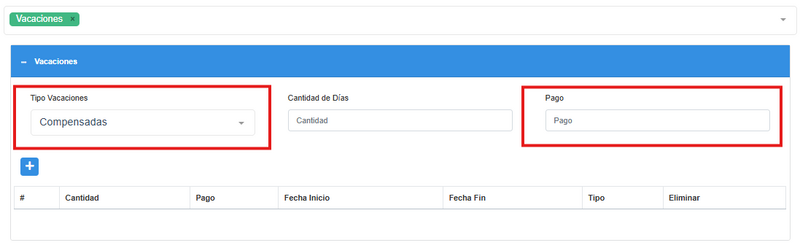

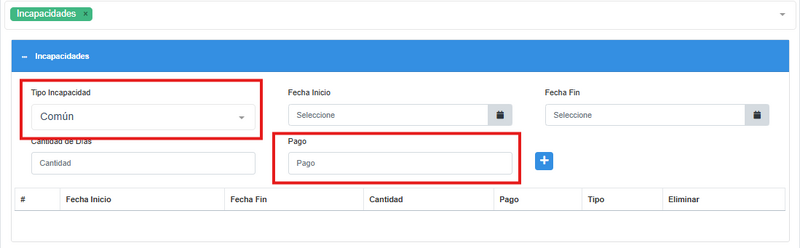

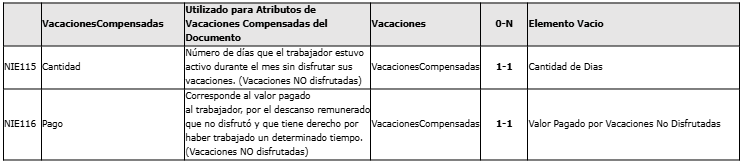

| ["Regla: NIE111. Rechazo: Se debe colocar la cantidad de Dias. Debe ser la diferencia entre FechaInicio y Fechafin"] | Este motivo de rechazo se genera por la cantidad de días que se está reportando en el devengado de vacaciones comunes o compensadas

Para corregir el motivo de rechazo, se debe reportar una cantidad días en las vacaciones no mayor a 30 días  |

| Error al procesar batch. ZipKey | Se debe validar que el identificador del set de pruebas (TestSetID) sea el otorgado por DIAN y no se esten colocando el ID Software del proveedor tecnológico

De estar colocando el ID Software del proveedor tecnológico, debe realizar el siguiente proceso: 1. Ingresar al portal de habilitación DIAN www.dian.gov.co en la opción "Habilitación". 2. Ingresar datos de inicio de sesión seleccionando el tipo de usuario, así:

3. Recibirá en su correo electrónico (registrado en el RUT) el token de acceso a la plataforma, para ingresar haz clic en “Acceder”. 4. Hacer clic en el botón “Registro y Habilitación" y luego en la opción “Documentos Electrónicos”. 5. Selecciona la opción “Nómina Electrónica”, seguido de "Nómina Electrónica y Nómina de ajuste" 6. Hacer clic en el botón “Aceptar” en la ventana emergente para continuar. 7. Seleccionar la opción “Emisor” en la ventana de “Participantes”. 8. Hacer clic en el botón “Set de pruebas” del listado de modos de operación asociados Luego de culminado este proceso, se debe ingresar en el portal de nómina electrónica seguido de Configuración > Datos fiscales > Secuenciales y Desactivar los secuenciales que posee creados. Al culminar esta etapa, realizar la creación de nuevos secuenciales colocando rangos de numeración mayor a los que se están utilizando actualmente. |

| [Regla NIE142: Valor Pagado por Auxilios No Salariales] | Se debe validar que al momento de indicar el monto del auxilio se este colocando el campo no reportado en Blanco |

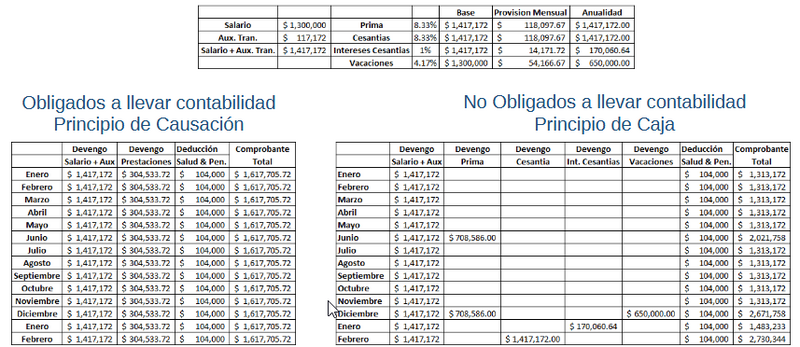

Provisiones Nómina Electrónica

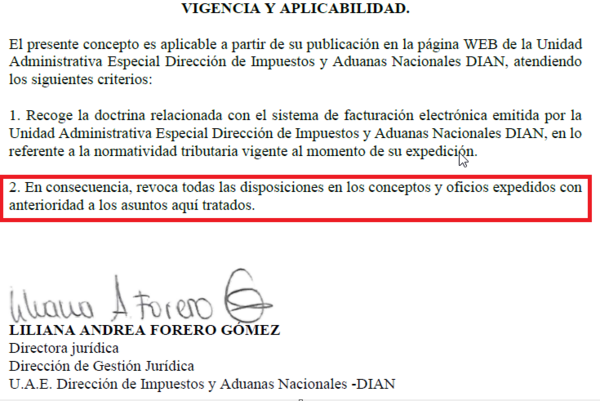

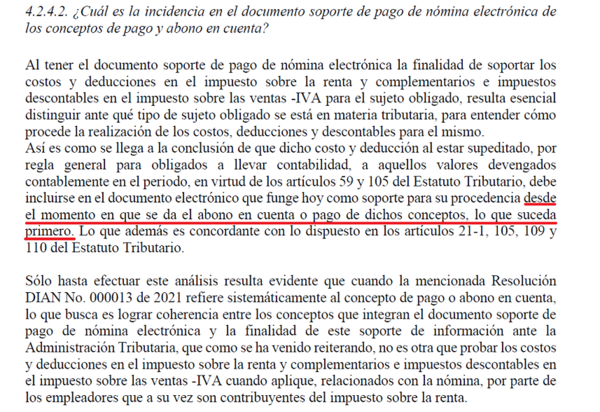

Nómina Electrónica según Concepto Unificado DIAN 0106 – 19 agosto 2022

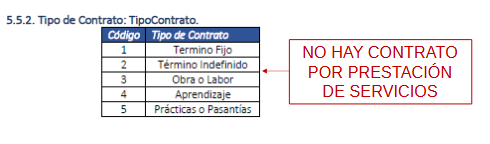

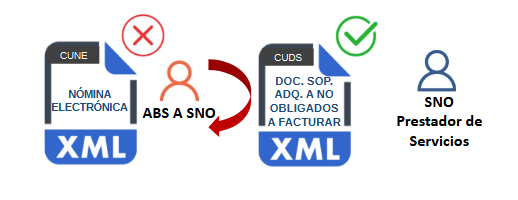

Contratos Prestación Servicios

4.2.3.3. ¿Qué se entiende por la vinculación por medio de una relación laboral, legal o reglamentaria para efectos del documento soporte de pago de nómina electrónica?

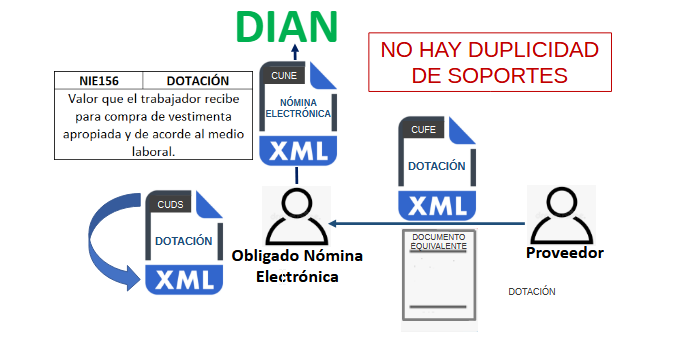

Dotación, Alimentación, Hospedaje de Empleados

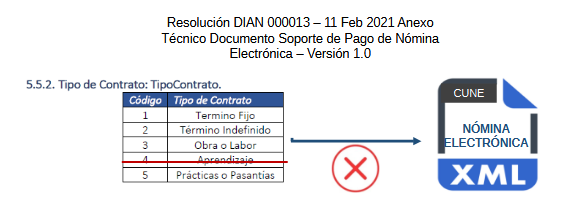

Los Contratos de Aprendizaje no aplican para Nómina Electrónica

4.2.3.6. El contrato de aprendizaje no genera una relación laboral o legal y reglamentaria, ya que no implica la existencia de una relación laboral conforme a las normas establecidas en el Código Sustantivo del Trabajo.

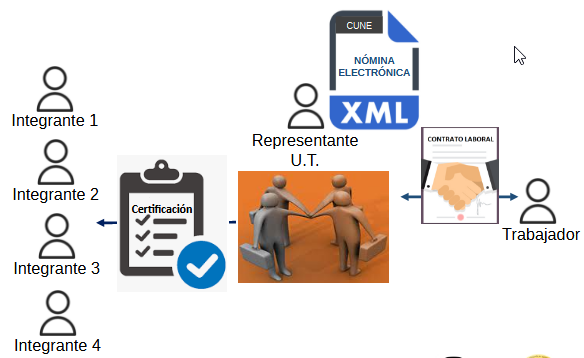

Nómina Electrónica en Uniones Temporales

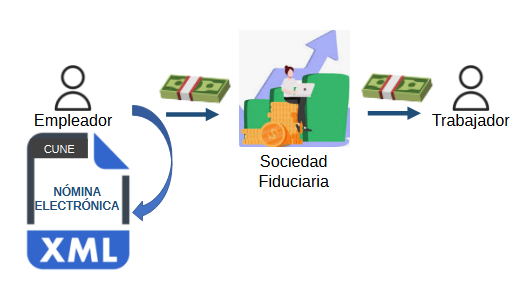

Nómina Electrónica Empleador Realiza Conmutación Pensional a una Fiducia

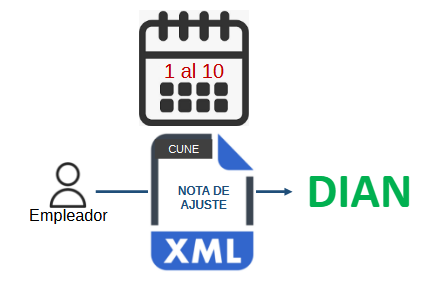

Transmisión Notas de Ajuste Nómina Electrónica

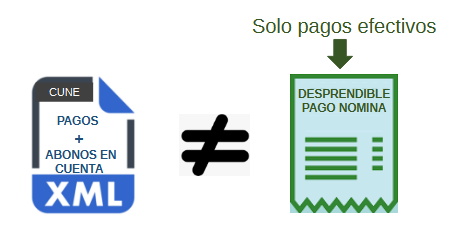

Nómina Electrónica no es un “Desprendible de Pago”

Concepto DIAN No.003580 de 2006

Estatuto Tributario Articulo 283

El Régimen Simple de Tributación -RST- está obligado a hacer Nómina Electrónica?

Respuesta con base en el OFICIO DIAN N° 0304 901689 - 03-03-2021.

Al respecto, este Despacho mediante el concepto No. 901592 de 2021 explicó: “la disposición normativa citada es clara en determinar que los sujetos obligados a implementar el documento soporte de pago de nómina electrónica son aquellos contribuyentes del impuesto sobre la renta y complementarios, que realizan pagos o abonos en cuenta que se derivan de una vinculación, por una relación laboral o legal y reglamentaria y por pagos a los pensionados a cargo del empleador, que requieran soportar los costos y deducciones en el impuesto sobre la renta y complementarios e impuestos descontables en el Impuesto sobre las Ventas –IVA, según corresponda

Así las cosas toda vez que los contribuyentes del régimen simple de tributación -SIMPLE a la luz de lo dispuesto en los artículos 903 y 907 del Estatuto Tributario no son contribuyentes del impuesto sobre la renta, estos no están obligados por las disposiciones legales vigentes a implementar el citado documento soporte de pago de nómina electrónica."

Copyright © 2016 The Factory HKA. Todos los derechos reservados.

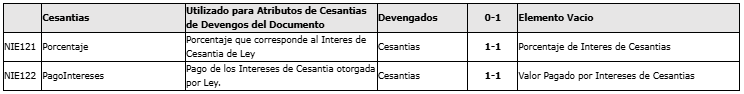

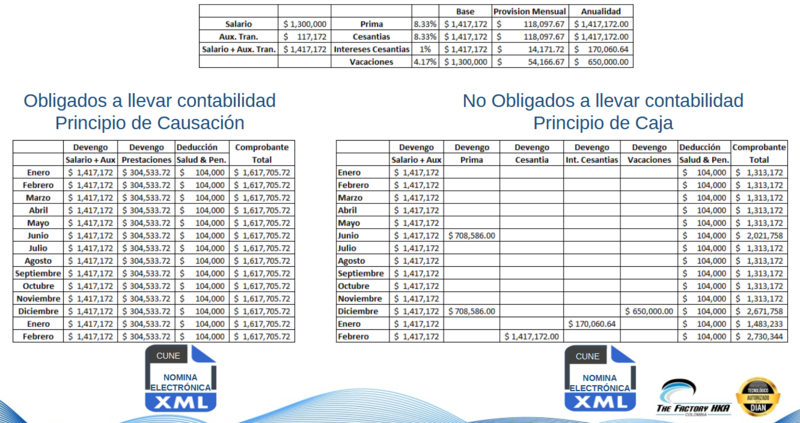

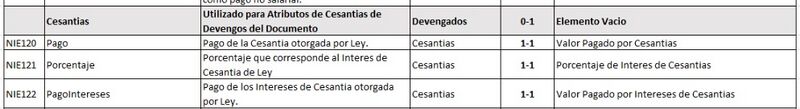

Cesantías

¿Qué son las cesantías?

Las cesantías son una prestación social obligatoria que todo empleador debe pagar a sus trabajadores. Este valor corresponde a un mes de salario por cada año de servicio o proporcional al tiempo trabajado. El dinero se deposita en una cuenta individual a nombre del trabajador en un fondo de cesantías.

El objetivo principal de las cesantías es servir como un ahorro que el trabajador puede usar en situaciones específicas, como:

- Desempleo: Proporcionan un soporte económico mientras se busca un nuevo empleo.

- Terminación del contrato laboral: Se entregan al finalizar la relación laboral.

- Adquisición de vivienda: Pueden usarse para comprar, construir o mejorar una vivienda.

- Educación: Sirven para financiar estudios superiores del trabajador, su cónyuge o sus hijos.

Es importante destacar que las cesantías son un derecho de todos los trabajadores vinculados bajo contrato a término fijo o indefinido, ya sea en el sector público o privado.

¿Comó se liquidan las cesantías?

El auxilio de cesantías es una prestación social que los empleadores deben liquidar periódicamente a favor de sus trabajadores. Aunque en muchas empresas se provisionan mensualmente o quincenalmente, es fundamental realizar una liquidación definitiva en situaciones específicas.

Cesantıas=(Salario mensual+Auxilio de transporte)×Dıas trabajados/ 360

¿Cuándo se deben liquidar las cesantías?

Las cesantías se deben liquidar cuando ocurra uno de los siguientes casos:

- Cuando el contrato de trabajo termine

- Cuando el trabajador pasa de tener un salario normal a un salario integral

- Cada año el corte es el 31 de diciembre

- Cuando el contrato de trabajo termina, las cesantías que se liquiden se pagan directamente al trabajador

La cesantías que se deben liquidar todos los años con corte a 31 de diciembre, se consignan en el fondo de cesantías, antes del 14 de febrero de cada año

¿Cuándo se pagan las cesantías?

Durante la duración del contrato de trabajo, el empleador tiene la obligación de consignar las cesantías liquidadas al fondo de cesantías que elija el trabajador.

Sin embargo, hay situaciones específicas en las que las cesantías se pagan directamente al empleado:

- Al finalizar el contrato de trabajo: Cuando la relación laboral termina, el empleador debe pagar las cesantías directamente al trabajador. Este pago debe realizarse el mismo día de la liquidación del contrato, sin excepción de plazos. Esto aplica para todos los conceptos adeudados, independientemente de la causa de terminación del contrato (justa o sin justa causa).

- Cuando el salario se convierte en integral: Si el trabajador pasa a tener un salario integral, las cesantías correspondientes se pagan directamente en ese momento.

Liquidación de las cesantías a un trabajador incapacitado

Las incapacidades laborales no suspenden el contrato de trabajo, lo que significa que tienen un impacto mínimo en el cálculo y pago de las cesantías del trabajador.

Según el artículo 253 del Código Sustantivo del Trabajo, las cesantías se liquidan con base en el último salario devengado por el trabajador al momento de la liquidación, siempre y cuando este no haya variado. Es importante recordar que, durante una incapacidad, la empresa no paga el salario; esta responsabilidad recae en la EPS o la ARL.

Por lo tanto, si un trabajador se encuentra incapacitado, para la liquidación de sus cesantías se tomará como referencia el salario que recibía de la empresa antes de iniciar su incapacidad, y no el auxilio económico pagado por la EPS o la ARL.

Por ejemplo, si el último mes trabajado por el empleado fue enero y la liquidación de las cesantías se realiza en marzo, se considerará el sueldo pagado en enero, tal como lo establece el artículo 253.

En el caso de salarios variables, se deben promediar los últimos salarios que el trabajador recibió antes de la incapacidad para realizar la liquidación de las cesantías.

Liquidación de las cesantías cuando no se han pagado en varios años

Si un empleador no ha consignado las cesantías de los últimos tres años y necesita liquidarlas, el procedimiento correcto, según nuestro criterio, es individualizar la liquidación por cada año, con corte al 31 de enero.

Esto se debe a que las cesantías deben calcularse con base en el salario que correspondía a cada periodo de liquidación anual. Por lo tanto, no es apropiado realizar una liquidación global utilizando el salario del último año o un promedio de los años adeudados. Cada periodo debe tratarse de forma independiente para reflejar el valor real de las cesantías en su momento.

El mismo principio aplica para el cálculo de la sanción moratoria por no consignar las cesantías antes del 15 de febrero de cada año. La mora se generó anualmente y debe calcularse por cada periodo incumplido.

Además, si la liquidación de estas cesantías atrasadas se realiza en el marco de una demanda laboral, es posible solicitar la indexación de los valores. Esto tiene como fin compensar la depreciación del dinero y la pérdida de su poder adquisitivo a lo largo del tiempo.

Liquidación de las cesantías en contrato a trabajo sucesivos

En el ámbito laboral, los contratos de trabajo sucesivos pueden presentarse en dos escenarios principales:

- Un contrato a término fijo que se renueva.

- La terminación de un contrato y la posterior firma de uno nuevo y diferente.

Renovación de un Contrato a Término Fijo

Cuando un contrato a término fijo se renueva, legalmente se considera que existe un único contrato desde el inicio. Por esta razón, no es posible realizar una liquidación definitiva de las cesantías cada vez que se renueva, ya que la relación jurídica no se interrumpe.

En este escenario, las cesantías se deben liquidar anualmente al 31 de diciembre y consignarse en el respectivo fondo de cesantías. Bajo ninguna circunstancia el empleador debe entregar directamente estas cesantías al trabajador, pues la vinculación laboral es continua.

Terminación de un Contrato y Firma de Uno Nuevo

Si se liquida un contrato de trabajo y se firma uno nuevo, a primera vista podría parecer que procede la liquidación definitiva de las cesantías con cada terminación. Sin embargo, si en la práctica existe continuidad laboral y el vínculo nunca se interrumpió realmente, nuestra recomendación es no entregar las cesantías directamente al trabajador. En su lugar, es preferible consignarlas en el fondo de cesantías.

¿Por qué esta precaución? Un juez laboral podría determinar que, a pesar de la formalidad de contratos separados, en realidad hubo un solo contrato ininterrumpido. Si esto ocurre, las cesantías que se hubieran entregado directamente al trabajador tras cada "liquidación" podrían ser declaradas ilegales. Cuando la entrega directa de las cesantías es considerada ilegal, el empleador corre el riesgo de tener que pagarlas de nuevo, perdiendo así los montos ya entregados. Por ello, la vía más segura es liquidarlas, pero siempre consignarlas al fondo para que el trabajador las retire desde allí.

El inconveniente surge porque el fondo de cesantías solo desembolsará el dinero al trabajador si el empleador envía una carta de autorización junto con la prueba de la terminación del contrato. Esto representa un dilema si, en realidad, el trabajador nunca dejó de estar vinculado a la empresa.

¿Qué son los intereses de cesantías?

Los intereses de cesantías son una prestación social complementaria, a la que tiene derecho todo trabajador con un contrato laboral. Estos intereses compensan la devaluación del dinero de las cesantías desde que se causan hasta que se pagan.

El empleador debe pagar al trabajador un 12% de intereses anuales sobre el monto de cesantías acumulado cada año, o la parte proporcional si es por una fracción del año, tal como lo indica el artículo 99 de la Ley 50 de 1990:

"El empleador cancelará al trabajador los intereses legales del 12% anual o proporcionales por fracción, en los términos de las normas vigentes sobre el régimen tradicional de cesantía, con respecto a la suma causada en el año o en la fracción que se liquide definitivamente."

En resumen, cada año se paga el 12% de intereses sobre las cesantías generadas en ese periodo.

¿A quién se le pagan los intereses sobre cesantías?

A diferencia de las cesantías, que deben consignarse en un fondo, los intereses sobre las cesantías se pagan directamente al trabajador.

Esto significa que, cada vez que se liquiden las cesantías y sus respectivos intereses, las cesantías se depositarán en el fondo al que el trabajador esté afiliado, mientras que los intereses se abonarán directamente al empleado, generalmente junto con la nómina del periodo en que se liquiden.

Es crucial no confundir los intereses sobre las cesantías con los rendimientos financieros que generan los fondos que administran las cesantías del empleado. Son conceptos distintos.

Las cesantías que van al fondo de cesantías se deben cancelar

¡Sí, es correcto! La consignación anual de las cesantías en un fondo es un requisito legal en Colombia.

Las empresas están obligadas a depositar las cesantías de sus empleados por el periodo trabajado el año anterior, a más tardar el 14 de febrero de cada año.

Este abono asegura que el trabajador tenga acceso a sus cesantías para situaciones clave como:

- Desempleo

- Compra o mejora de vivienda

- Financiación de estudios superiores

Además, recuerda que las cesantías generan intereses, los cuales deben ser pagados directamente al empleado anualmente.

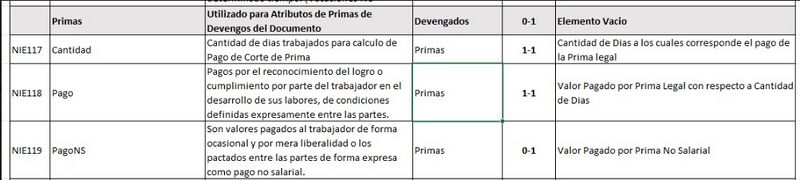

Primas

¿Qué son las primas?

Las primas son beneficios económicos que los empleadores pagan a sus trabajadores en momentos específicos del año. Estas se entregan como un reconocimiento por el desempeño y la labor realizada durante un periodo.

Las primas de dividen principalmente en dos tipos

Tipos de Primas

- Prima de Servicios

Esta prima se distribuye en dos pagos anuales:

La primera mitad se abona a más tardar el 30 de junio.

La segunda mitad se paga antes del 20 de diciembre.

El valor de la prima es equivalente a 15 días de salario por cada semestre trabajado. Si un empleado no ha completado el semestre, el cálculo se realiza de forma proporcional al tiempo laborado.

- Prima de Navidad

Esta es una gratificación adicional y voluntaria que algunas empresas otorgan en diciembre, sumándose a la prima de servicios obligatoria. No es un requisito legal, pero es una práctica extendida en ciertas organizaciones como un incentivo y reconocimiento extra para sus empleados durante la temporada navideña.

Nota: Generalmente, esta prima se considera no salarial, pero su naturaleza puede variar dependiendo de las políticas de cada empleador.

¿Cuándo se paga la prima de servicios?

La prima de servicios se debe pagar en dos cuotas anuales, una a mitad de año y otra a fin de año, segun dispone el artículo 306 del código sustantivo del trabajo.

La prima de servicios en Colombia se paga en dos cuotas anuales:

Pago de la Prima de Servicios

La prima de servicios se divide en dos cuotas anuales, cada una con fechas y consideraciones específicas:

- Prima de Junio (Mitad de Año)

La primera cuota de la prima de servicios, equivalente a la mitad de un salario, debe ser pagada por el empleador a más tardar el 30 de junio de cada año.

El pago se realiza directamente al trabajador. Puede hacerse junto con la nómina quincenal o mensual, o en un desembolso independiente. La ley es clara y establece el 30 de junio como fecha límite, a diferencia de los salarios que a menudo tienen un margen de los primeros días del mes siguiente.

- Prima de Diciembre (Fin de Año)

La segunda cuota de la prima de servicios debe pagarse a más tardar el 20 de diciembre de cada año.

Según el artículo 306 del Código Sustantivo del Trabajo, el empleador tiene la flexibilidad de elegir la fecha de pago dentro de los primeros 20 días de diciembre, siempre y cuando no exceda esta fecha límite.

Es importante tener en cuenta que, aunque el pago se realice el 20 de diciembre o antes, la liquidación de esta segunda cuota de la prima de servicios debe considerar el periodo completo hasta el 31 de diciembre. En caso de que el salario base del trabajador cambie entre el 20 y el 31 de diciembre, será necesario realizar un ajuste para reflejar dicho cambio.

Cada cuánto se paga la prima

La prima de servicios se paga dos veces al año, es decir, cada seis meses.

Dado que la prima de servicios total equivale a un mes de salario por cada año trabajado, y se divide en dos cuotas, cada una de estas cuotas corresponderá a medio salario.

Si al momento de liquidar la prima, el trabajador no ha completado el semestre completo, el monto se calculará de forma proporcional al tiempo que haya laborado en ese periodo.

Vacaciones

Vacaciones Comunes

Hace referencia a los días de vacaciones que disfruta el empleado.

Vacaciones Compensadas

Hace referencia a las vacaciones que no ha disfrutado el empleado.

- Si son menos de 30 días, use el concepto "Vacaciones Compensadas".

- Si son más de 30 días, use el concepto "Otros Conceptos de Devengos de Carácter Salarial"

Las vacaciones en Colombia son días hábiles

Sí, en Colombia las vacaciones se contabilizan en días hábiles. Según la legislación laboral colombiana, los empleados tienen derecho a 15 días hábiles de vacaciones por cada año trabajado. Esto significa que no se cuentan los fines de semana ni los días festivos. Las vacaciones deben ser remuneradas y el empleador está obligado a concederlas dentro del año siguiente a que el empleado haya cumplido el período de trabajo que da derecho a las mismas.

NOTA: Se debe tomar en cuenta que tambien puede depender del horario determinado por la empresa a ese trabajador

Licencias

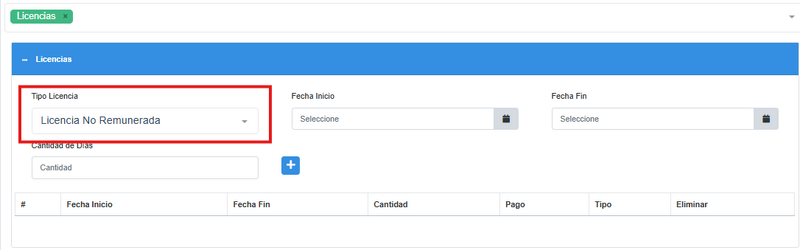

Licencia No Remuneradas

Las licencias no remuneradas son permisos que el empleador otorga al empleado para ausentarse del trabajo sin que se le pague el salario durante ese periódo.

¿En qué casos puede pedir una licencia no remunerada?

Se puede solicitar una licencia no remunerada por diversos motivos:

- Estudios: Para continuar con estudios o cursos de formación que puedan requerir tiempo completo.

- Cuestiones familiares: Para atender asuntos personales o familiares, como el cuidado de un familiar enfermo.

- Viajes: Para realizar viajes personales de larga duración que no están relacionados con vacaciones.

- Proyectos personales: Para trabajar en proyectos personales o empredimientos que requieran dedicación exclusiva.

- Voluntariado: Para participar en programas de voluntariado o actividades sociales que requieran tiempo completo.

- Razones médicas: Para tratar condiciones médicas que no están cubiertas por las incapacidades pagadas, aunque esto debe ser cuidadosamente evaluado.

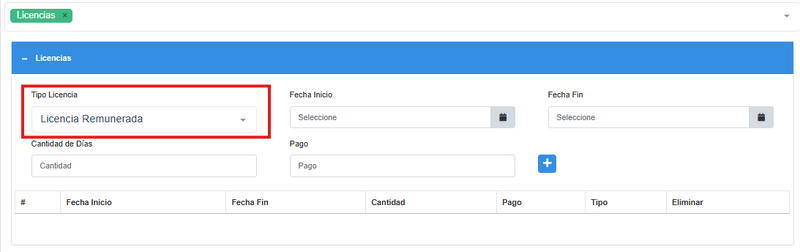

Licencia Remunerada

Las licencias remuneradas son aquellas que el empleador otorga al trabajador sin descontarles del salario y pueden ser por diversas razones justificadas por la ley

¿En qué casos se puede pedir una licencia remunerada?

- Licencia de maternidad: Derecho que tienen las trabajadoras por el nacimiento de su hijo.

- Licencia de paternidad: Permiso otorgado a los padres trabajadores tras el nacimiento de su hijo.

- Licencia por luto: Otorgada a los trabajadores ante e fallecimiento de un familiar cercano.

- Licencia de matrimonio: Permiso concedido a los empleados por su matrimonio.

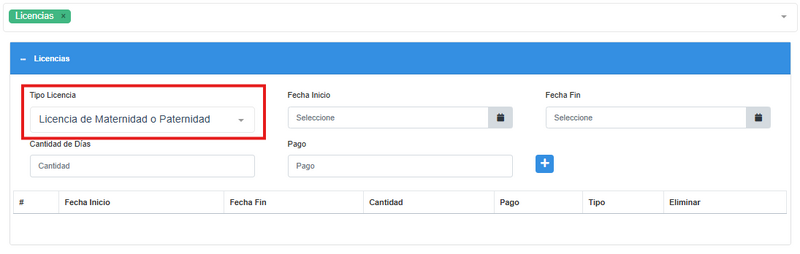

Licencia de Maternidad o Paternidad

Las licencias de maternidad y paternidad están reguladas por la ley para proteger los derechos de los padres y asegurar que puedan pasar tiempo con sus recién nacidos o hijos adoptados.

Licencia de Maternidad

- Duración: La licencia de maternidad tiene una duración de 18 semanas (126 días), de las cuales una parte puede ser tomada antes del parto y el resto después del nacimiento del bebé.

- Pago: Durante la licencia de maternidad, la madre recibe su salario completo, pagado por la entidad de seguridad social a la que esté afiliada.

- Protección del empleo: El puesto de trabajo de la madre está protegido durante la licencia de maternidad, lo que significa que no puede ser despedida por tomar esta licencia.

- Adopción: Las madres adoptivas también tienen derecho a la licencia de maternidad, con la misma duración y condiciones que las madres biológicas.

Licencia de Paternidad

- Duración: La licencia de paternidad tiene una duración de 2 semanas (14 días), según lo establecido por la ley 2114 de 2021.

- Pago: Durante la licencia de paternidad, el padre recibe su salario completo, pagado por la entidad de seguridad social a la que esté afiliado.

- Protección del empleo: El puesto de trabajo del padre está protegido durante la licencia de paternidad, asegurando que no sea despedido por tomar este tiempo libre.

- Adopción: Los padres adoptivos también tienen derecho a la licencia de paternidad, con la misma duración y condiciones que los padres biológicos.

La licencia se debe pagar sobre el salario base que se tenía al momento de comenzar la licencia

Si, la licencia debe pagarse sobre el salario base que el empleado tenía al momento de comenzar su licencia. En cuanto al soporte de nómina, debe reflejar el salario base que estaba vigente en ese momento.

Incapacidad

¿Qué es una incapacidad?

La incapacidades se refieren a periódos durante los cuales un trabajador no puede desempeñar sus funciones debido a una enfermedad o lesión.

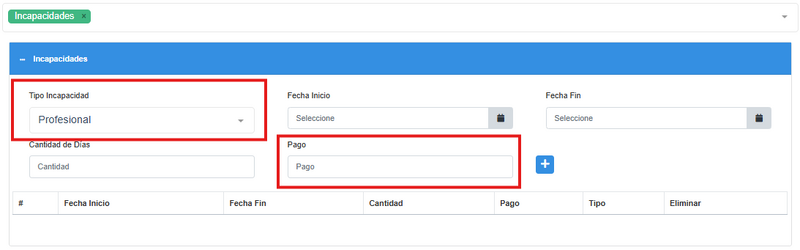

Incapacidades de origen común

La incapacidades de origen común son aquellas que resultan de enfermedades o lesiones que no están relacionadas con el trabajo o accidentes laborales.

Estas incapacidades son cubiertas por le sistema de seguridad social de salud (EPS) y tienen algunas características específicas:

- Certificación Médica: el trabajador debe obtener un certificado médico expedido por su EPS que acredite la incapacidad. Este certificado debe indicar la naturaleza de la enfermedad o lesión y la duración de la incapacidad.

- Pago de la incapacidad:

* Primeros dos días: El empleador para el 100% del salario del trabajador. * A partir del tercer día hasta el día 180: La EPS cubre el 66.67% del salario del trabajador. * A partir del día 181 hasta el día 540: La EPS cubre el 50% del salario del trabajador.

- Duración de la Incapacidad: La incapacidad puede ser temporal o, en casos más graves, prolongarse más allá del período de 540 días, en cuyo caso se debe evaluar la posibilidad de pensionar al trabajador por invalidez.

- Reintegro al Trabajo: Una vez que el trabajador ha recuperado su salud, debe presentar un certificado de alta médica para poder reintegrarse a sus labores.

Cuadro resumen del pago de incapacidades laborales de origen común

| Período de incapacidad | Obligado a pagar | Normativa |

|---|---|---|

| Días 1 a 2 | Empleador | Artículo 3.2.1.10 decreto 780 |

| Días 3 a 180 | EPS | Artículo 3.2.1.10 decreto 780 |

| Días 180 a 540 | Fondo de Pensiones | Artículo 41 ley 100 de 1993 |

| Días 541 en adelante | EPS/Fondo de Pensiones | Artículo 2.2.3.3.1 decreto 780 |

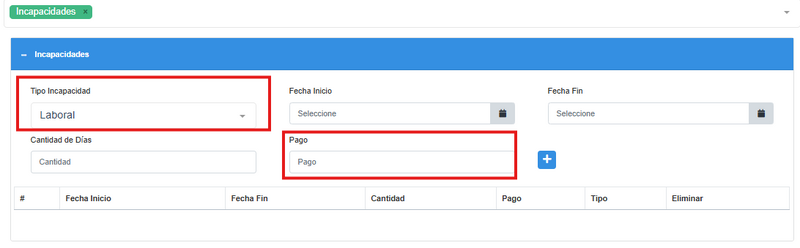

Incapacidades de origen laboral o profesional

La incapacidad de origen laboral o profesional es aquella que se deriva de una enfermedad ligada con las actividades del trabajador en la empresa, o de un accidente sucedido en la empresa o en mientras estaba laborando, como por ejemplo una dolencia del túnel de Carpio en una secretaria o una fractura que sufre el trabajador mientras opera una máquina de la empresa.

Pago de incapacidades de origen laboral a 180 días

La incapacidad originada en una enfermedad de origen profesional o por un accidente de trabajo, debe ser pagada por la administradora de riesgos laborales [ARL] a la que esté afiliada la empresa. En este caso como el pago no es generado por el empleador se reporta en el nodo pago 0.00 le compete seguir pagando los aportes a seguridad social que le corresponda

Para el caso de las incapacidades originadas en una enfermedad profesional o accidente de trabajo, la ARL debe cubrirla desde el primer día de incapacidad, y corresponde al 100% del salario base de cotización según el artículo 3 de la ley 776 del 2002.

Una persona incapacitada por más de 180 días tiene derecho a prima

Una persona que ha estado incapacitada por más de 180 días, o por más de 540 días, sigue teniendo derecho a la prima de servicios y demás prestaciones sociales.

Esto en razón a que las incapacidades laborales no suspenden el contrato de trabajo, y las prestaciones sociales sólo se dejan de pagar cuando el contrato de trabajo está suspendido.

La prima de servicios y el auxilio de cesantías se paga sobre el último salario que haya recibido el trabajador antes de ser incapacitado.

Parafiscales

¿Qué son los parafiscales?

Los aportes parafiscales son contribuciones obligatorias que las empresas en Colombia deben pagar a entidades específicas para financiar programas y servicios que benefician a los trabajadores y a la sociedad en general.

¿Cuáles son los parafiscales?

Estos aportes se destinan a tres principales fondos:

* Caja de Compensación Familiar: Estos fondos se utilizan para financiar servicios como subsidios familiares, programas de vivienda, educación y recreación para los trabajadores y sus familiares. * Instituto Colombiano de Bienestar Familiar (ICBF): Este aporte se destina a financiar programas de bienestar y protección para la niñez y la familia, como guarderías y servicios de nutrición. * Servicio Nacional de Aprendizaje (SENA): Estos recursos se destinan a la formación profesional y técnica de los trabajadores, contribuyendo a mejorar a sus habilidades y competencias laborales.

Proporciones de los Aportes Parafiscales

| Fondos | Porcentaje |

|---|---|

| Caja de Compensación Familiar | 4% del salario del trabajador |

| ICBF | 3% del salario del trabajador |

| SENA | 2% del salario del trabajador |

¿Cómo se liquidan los aportes parafiscales?

Para liquidar los aportes parafiscales debes conocer el salario base de cada uno de sus trabajadores, este incluye tambien: comisiones, horas extras, recargos nocturnos, recargos por domingo y festivos.

Sobre este valor se debe calcular el porcentaje de cada uno de los aportes parafiscales a los que haya lugar

Por ejemplo: para una persona que devenga mensualmente $1.500.000, los parafiscales se distribuyen así:

- Caja de compensación familiar: 1.500.000 x 0.04= $60.000

- ICBF: 1.500.000 x 0.03= $45.000

- SENA: 1.500.000 x 0.02= $30.000

@IMPORTANTE:: Tenga en cuenta que en Nómina Electrónica no se reporta los parafiscales dado que el efecto de la nómina es reportar los devengos y deducciones directamente del trabajador y no del empleador

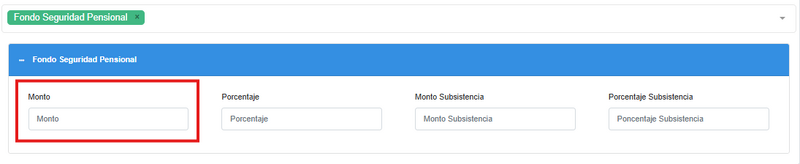

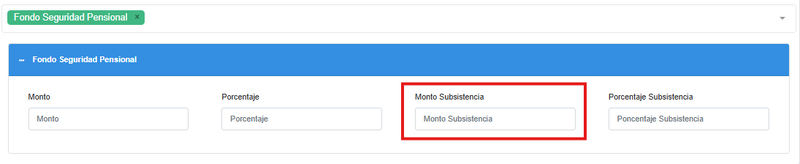

Fondo de Solidaridad Pensional

¿Qué es el Fondo de Solidaridad Pensional?

Es un mecanismo creado con el objetivo de subsidiar los aportes de pensión de aquellos trabajadores que, debido a si nivel de ingresos, no pueden realizar los aportes correspondientes por sí mismos. Este fondo está financiado por aportes adiiconales que deben realizar los trabajadores con ingresos superiores a 4 salarios mínimos mensuales.

Beneficiarios del Fondo de Solidaridad Pensional

El fondo está destinado a:

- Personas en estado de indigencia o pobreza extrema.

- Trabajadores con ingresos bajos que no pueden realizar los aportes completos a pensión

- Madres sustitutas del Instituto Colombiano de Bienestar Familiar (ICBF)

¿Qué es un aporte del Fondo de Solidaridad Pensional?

Los aportes al Fondo de Solidaridad Pensional son obligatorios para los trabajadores que tienen ingresos superiores a 4 salarios mínimos mensuales legales vigentes (SMMLV). Estos aportes se realizan con el objetivo de subsidiar a los trabajadores de bajos ingresos para que puedan cotizar al sistema de pensiones.

¿Cómo sestá compuesto el fondo de solidaridad pensional?

El fondo de solidaridad pensional está compuesto por 2 fondos, los cuales son:

- Fondo de Solidaridad: Es una cuenta especial de la nación, la cual tiene comop propósito, subsidiar las cotizaciones a pensiones de quienes no pueden hacerlo.

- Fondo de Subsistencia: Es una subcuenta del Fondo de Solidaridad Pensional que tiene como objetivo proteger a las personas en situación de vulnerabilidad económina.

Los aportes serán realizados de la siguiente manera al informar en la emisón de las nóminas

| Entre | Porcentaje | Fondo de solidaridad | Fondo de subsistencia |

|---|---|---|---|

| 4 y 16 SMMLV | 1% | 1% | 0% |

| 16 y 17 SMMLV | 1.2% | 1% | 0.2% |

| 17 y 18 SMMLV | 1.4% | 1% | 0.4% |

| 18 y 19 SMMLV | 1.6% | 1% | 0.6% |

| 19 y 20 SMMLV | 1.8% | 1% | 0.8% |

| Más de 20 SMMLV | 2% | 1% | 1% |

Programas del Fondo de Solidaridad Pensional

El Fondo de Solidaridad Pensional financia programas como:

- Programa de Subsidio al Aporte en Pensión (PSAP): Ayuda a los trabajadores a completar sus cotizaciones para alcanzar una pensión.

- Subsidios económicos: Para la protección de adultos mayores en estado de indigencia o pobreza extrema

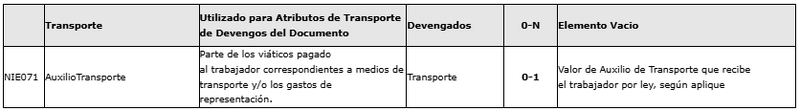

Auxilio de Transporte

¿Qué es el auxilio de transporte y quienes tienen derecho a recibirlo?

El auxilio de transporte es un beneficio que busca ayudar a los trabajadores con los gastos de movilización entre su lugar de resisdencia y el lugar de trabajo. Este auxilio aplica a empleadores con ingresos de hasta dos salarios mínimos mensuales legales vigentes (SMMLV).

Tienen derecho a recibirlo

- Trabajadores con ingresos bajos: Específicamente aquellos que ganan hasta dos SMMLV.

- Empleado que deba movilizarse al lugar físico de trabajo: Si el trabajador desempeña sus funciones en modalidad presencial o semipresencial.

Excepciones:

No tienen derecho al auxilio de transporte los trabajadores que laboran en modalidad de teletrabajo o trabajo remoto, ya que este beneficio está diseñado para gastos asociados al transporte físico.

También se excluyen empleados que tienen un salario superior a dos SMMLV.

El auxilio de transporte es considerado un beneficio independiente del salario y no afecta el cálculo de prestaciones sociales.

¿Cuál es el valor actual del auxilio de transporte?

Para el año 2025, el valor del auxilio de transporte es de $200000 COP mensuales. Este monto fue establecido mediante el Decreto 1573 de 2024 y entró en vigor el 1 de enero de 2025. Es importante recordar que este auxilio aplica únicamente a trabajadores que ganen hasta dos salarios mínimos mensuales legales vigentes y que necesiten movilizrase físicamente a su lugar de trabajo.

¿Cómo se calcula el auxilio de transporte para los trabajadores?

El auxilio de transporte no requiere un cálculo complejo, ya que su valor es un monto fijo definido por ley.

El auxilio de transporte se incluye en cálculo de las prestaciones sociales

No, el auxilio de transporte no se incluye en el cálculo de las prestaciones sociales. Según la legislación laboral vigente, este auxilio es considerado una prestación extralegal y no hace parte del salario base. Por esta razón, no afecta el cálculo de conceptos como:

- Cesantías

- Prima de servicios

- Intereses sobre las cesantías

- Vacaciones

El auxilio de transporte se otorga exclusivamente para cubrir gastos de movilización hacia el lugar de trabajo y tiene un carácter no salarial, lo que lo excluye de las prestaciones sociales y de aportes a la seguridad social.

El auxilio de transporte es obligatorio para todos los trabajadores

No, el auxilio de transporte no es obligatorio para todos los trabajadores. Este beneficio está destinado únicamente a los empleados que cumplan con las siguiente condiciones:

- Ingresos hasta dos salarios mínimos mensuales legales vigentes

- Movilización al lugar físico de trabajo

Aquellos trabajadoes que no cumplan con estos requisitos no son elegibles para recibir el auxilio de transporte, según lo establecido en la legislación laboral colombiana.

¿Cómo afecta el auxilio de transporte al salario mínimo?

El auxilio de transporte no afecta directamente el cálculo del salario mínimo, ya que es considerado una prestación no salarial. Esto significa que, aunque es un beneficio obligatorio para ciertos trabajadores (aquellos que ganan hasta dos salarios mínimos y necesitan desplazarse al lugar de trabajo), su valor no se incluye como parte del salario base. Por lo tanto:

- No se usa para calcular prestaciones sociales

- Complementa el ingreso total

El auxilio de transporte se paga durante las vacaciones o licencias

No, el auxilio de transporte no se paga durante las vaccaiones o licencias (remuneradas o no remuneradas). Esto se debe a que este auxilio está diseñado exclusivamente para cubrir los gastos de movilización hacia el lugar de trabajo, lo cual no ocurre cuando el empleado está en período de descanso o ausente debido a una licencia.

Durante estos períodos, el trabajador no incurre en costos de transporte, por lo que el empleador no está obligado a otorgarlo. Este mismo principio aplica al auxilio de conectividad, el cual tampoco se paga en estas circunstancias, ya que su finalidad también está asociada al ejercicio activo de las funciones laborales.

Auxilio de Conectividad

¿Qué es el auxilio de conectividad y quienes tiene derecho a recibirlo?

El auxilio de conectividad es un beneficio económina obligatorio que busca apoyar a los trabajadores en modalidad de teletrabajo o trabajo remoto, para cubrir gastos relacionados con el acceso a internet o medios necesarios para realizar sus labores desde casa. Es equivalente al subsidio de transporte y aplica únicamente a quienes ganan hasta dos salarios mínimos mensuales legales vigentes (SMMLV).

Tienen derecho a recibirlo

- Trabajadores en teletrabajo o trabajo remoto

- Empleados con ingresos de hasta dos (2) SMMLV

@IMPORTANTE:: Este auxilio no se incluye como parte del salario base no afecta el cálculo de prestaciones sociales.

Valor del auxilio de conectividad

Para el año 2025, el valor del auxilio de conectividad es de $200.000 COP mensuales. Este monto es equivalente al subsidio de transporte y aplica para trabajadores que laboran desde casa o bajao la modalidad de teletrabajo, siempre que sus ingresos no superen los dos salarios mínimos mensuales legales vigentes.

¿Cómo se cálcula el auxilio de conectividad para los trabajadores?

El cálculo del auxilio de conectividad es directo y consiste en un monto fijo mensual, que se otorga a todos los trabajadores que laboran desde su hogar.

Inclusión del auxilio de conectividad en las prestaciones sociales

El auxilio de conectividad no se incluye como parte de las prestaciones sociales. Esto se debe a que no constituye un ibngreso salarial, sino un auxilio obligatorio destinado a cubrir gastos específicos (como internet y conectividad) para los trabajadores en teletrabajo o trabajo remoto.

Por tanto, no afecta el cálculo de prestaciones sociales como cesantías, primas, intereses de cesantías o vacaciones, ya que estos se determinan únicamente con base en el salario devengado.

Consecuencias de no pagar el auxilio de conectividad

No pagar el auxilio de conectividad puede tener varias consecuencias legales y laborales. Según la normativa vigente, los empleadores están obligados a proporcionar este auxilio a los trabajadores que cumplan con los requisitos, como laborar en modalidad de teletrabajo y ganar hasta dos salarios mínimos mensuales legales vigentes.

Las principales consecuencias de no cumplir con etsa obligación incluyen:

- Sanciones legales: El Ministerio de Trabajo puede imponer multas y sanciones económicas al empleador por incumplir con esta obligación.

- Demandas laborales: Los trabajadores afectados pueden presentar demandas laborales para exigir el pago retroactivo del auxilio, lo que podría generar costos adicionales para el empleador.

- Deterioro de la relación laboral: La falta de cumplimiento puede afectar la confianza y la relación entre empleador y empleado, impactando negativamente el ambiente laboral.

Es obligatorio el auxilio de conectividad

Si, el auxilio de conectividad es obligatorio para los trabajadores que cumplan con ciertas requisistos establecidos por la ley.

Como se menciono anteriormente el incumplimiento de esta obligación puede generar sanciones legales, demandas laborales o deterioro de las relaciones labolares. Por lo tanto, los empleadores deben garantizar su correcta aplicación.

Nota Importante: El auxilio de conectividad comenzó a ser obligatorio desde el 1 de julio de 2023, con la entrada en vigor de la Ley 2026 de 2020, que establece los lineamientos para el teletrabajo.

Impacto del auxilio de conectividad en el salario mínimo

El auxilio de conectividad no tiene un impacto directo en el salario mímino, ya que no se considera parte del salario base. Este auxilio es uns prestación adicional destinada a cubrir los gastos de conectividad para los trabajadores en modalidad de teletrabajo o trabajo remoto. Por lo tanto, no afecta el cálculo de prestaciones sociales como cesantías, primas o vacaciones, que se basan exclusivamente en el salario devengado.

Sin embargo, es importante destacar que este auxilio es obligatorio para los empleados que ganen hasta dos salarios mínimos mensuales legales vigentes (SMMLV) y cumplan con los requisitos establecidos por la ley. Esto asegura que los trabajadores puedan desempeñar sus funciones desde casa sin que los costos de conectividad representen una carga económica adicional.

Pago del auxilio de conectividad durante vacaciones o licencias

El auxilio de conectividad no se paga durante períodos de vacaciones o licencias (ya sean remuneradas o no eremuneradas), ya que este bemeficio está destinado exclusivamente a cubrir los costos de conectividad mientras el trabajador está en ejercicio activo de ssus funciones laborales desde casa o en modalidad de teletrabajo.

Aprendiz SENA

¿Qué es un Aprendiz SENA?

Un aprediz SENA es una persona que está matriculada en un progrma de formacoón profesional ofrecido por el Srvicio Nacional de Aprendizaje (SENA). Estos progrmas combinan formación teórica y práctica, permitiendo a los aprendices adquirir habilidades técnicas y conocimientos específicos para desempeñarse en el ámbito laboral.

Los aprendices SENA suelen participar en un contrato de aprendizaje, que es un acuerdo especial entre el aprendiz y una empresa. Este contrato les permite realizar su etapa práctica en un entorno laboral real, recibiendo un apoyo de sostenimiento económico en lugar de un salario, y sin que se configure una relación laboral formal.

El objetivo principal del SENA es promover el desarrollo profesional y personal de los aprendices, facilitando su inserción en el mercado laboral y contribuyendo al crecimiento del sector productivo del país.

¿Qué se le debe cancelar a un Aprendiz SENA?

A un Aprendiz SENA se le debe otorgar un apoyo de sostenimiento económico, que no constituye salario y está regulado por la normativa del contrato de aprendizaje. Este apoyo varia según la etapa de formación:

- Etapa lectiva (formación teórica): El aprendiz recibe el 50% del salario mínimo mensual legal vigente (SMMLV)

- Etapa práctica (formación en la empresa): El apoyo aumenta al 75% del SMMLV.

Además, el empleador debe garantizar:

- Afiliación a salud: La empresa asume el costo total de la cotización

- Afiliación a riesgos laborales: Obligatoria durante la etapa práctica, también cubierta por la empresa.

Este apoyo busca cubrir los gastos básicos del aprendiz durante su proceso formativo, pero no genera prestaciones sociales ni se considera parte de una relación laboral formal.

A un Aprediz SENA se le emite nómina electrónica

No, a un aprendiz SENA no se le emite una nómina tradicional como a los empleados con contrato laboral. En lugar de un salario, el aprendiz recibe un apoyo de sostenimiento, que no constituye salario y no está sujeto a las normativas de nómina aplicables a los trabajadores. Este apoyo se registra como un concepto especial en los sistemas de nómina, pero no se considera parte de una relación laboral.

Durante la etapa lectiva, el apoyo es del 50% del salario mínimo mensual legal vigente (SMMLV), y en la etapa práctica, aumenta al 75% del SMMLV. Aunque no se genera una nómina tradicional, el empleador debe emitir un documento soporte de pago para cumplir con las normativas de la DIAN.

¿Qué tipo de documento se debe emitir a un Aprendiz SENA?

A un aprendiz SENA se le debe emitir un documento soporte de pago de nómina electrónica, aunque no se trate de una nómina tradicional. Este documento es necesario para cumplir con las normativas de la DIAN y debe reflejar el apoyo de sostenimiento que recibe el aprendiz, el cual no constituye salario.

El documento debe incluir:

- Identificación del aprendiz: Nombre completo y número de identificación.

- Concepto del pago: Especificar que se trata de un apoyo de sostenimiento, indicando si corresponde al 50% o al 75% del salario mínimo mensual legal vigente (SMMLV), dependiendo de si el aprendiz está en etapa lectiva o práctica.

- Detalles del pago: Fecha, monto y cualquier deducción aplicable, como aportes a salud y riesgos laborales.

Este documento es clave para garantizar la transparencia y el cumplimiento de las obligaciones legales del empleador.

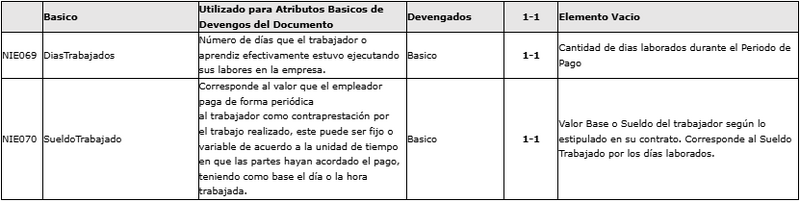

Reporte Liquidación Nómina Electrónica

1. Se incluye los días y sueldo trabajado en el mes de la liquidación

2. Se incluye el auxilio de transporte (si aplica)

3. Se incluyen otros devengos que apliquen al trabajador en el periodo reportado

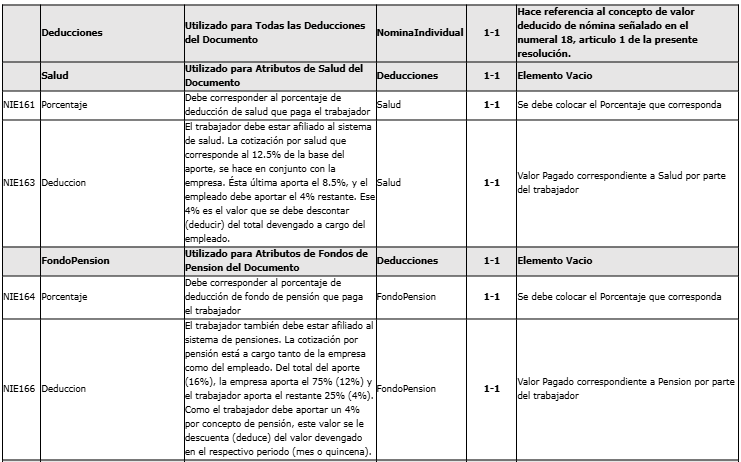

4. Se incluyen las deducciones de Salud y Pensión (con base en los ingresos salariales del periodo que se reporta)

5. Si en la liquidación se deben dias de vacaciones no disfrutados tenemos 2 opciones para reportar este devengo:

- Si los días de vacaciones no disfrutados no supera los 30 días se puede utilizar el concepto de "Vacaciones Compensadas"

- Si los días de vacaciones no disfrutados supera los 30 días sugerimos utilizar el concepto de "Otros Conceptos de Devengos de Caracter Salarial"

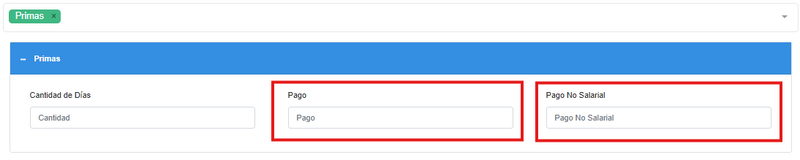

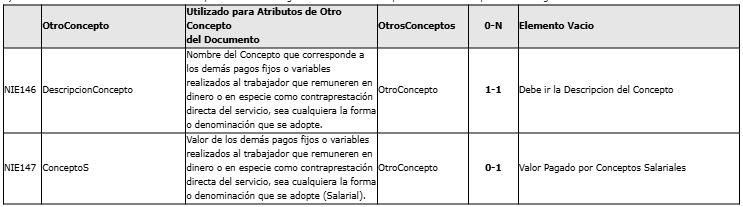

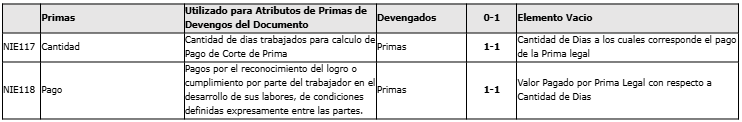

6. Si en la liquidación se debe pagos de prima legal,este devengo se reporta en el concepto prima teniendo en cuenta los días que se toman para el cálculo de la prima que se le debe al empleado:

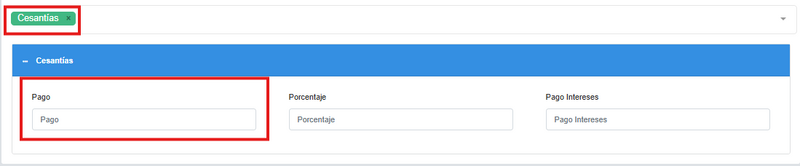

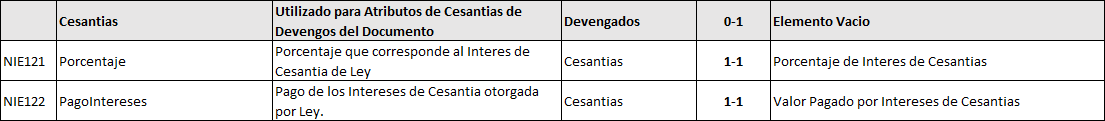

7. Si en la liquidación se debe pagos de cesantías que no se alcanzaron a consignar en el fondo de pensiones y cesantías del empleado, este devengo se reporta en el concepto "Cesantías":

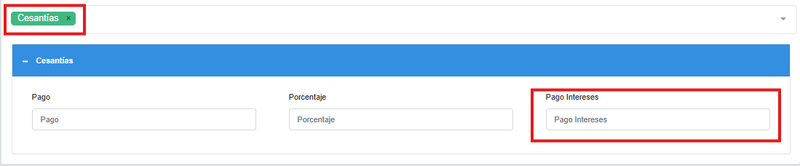

8. Si el empleador debe intereses de cesantías al empleado, este devengo se reporta en el concepto "Cesantías":