Requisitos mínimos de representaciones gráficas de documentos de Facturación Electrónica

Requisitos mínimos para las representaciones gráficas de facturas electrónicas de venta.

De acuerdo con el parágrafo 1 del artículo 35 de la resolución 000165 de 1 de noviembre de 2023:

“Parágrafo 1. Para efectos de las representaciones gráficas en formato digital, los facturadores electrónicos deberán utilizar formatos que sean de fácil y amplio acceso por el adquirente, garantizando que la factura se pueda leer, copiar, descargar e imprimir, sin tener que acudir a otras fuentes para proveerse de las aplicaciones necesarias para ello.

Las representaciones gráficas en formato digital o impreso deberán contener como mínimo los requisitos de los numerales del 1 al 5, del 8 al 13, 15 y 18 del artículo 11 de esta resolución.

Para efectos del numeral 16 del artículo 11 de esta resolución, se debe incluir el Código de respuesta rápida -Código QR-, de conformidad con las condiciones, términos y mecanismos técnicos y tecnológicos establecidos por la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN, en el «Anexo Técnico de la factura electrónica de venta».”

En el siguiente enlace encontrara la resolución 000165 citada anteriormente

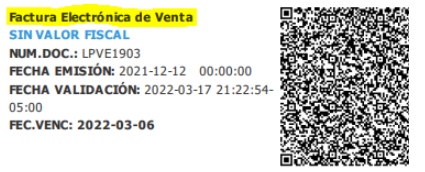

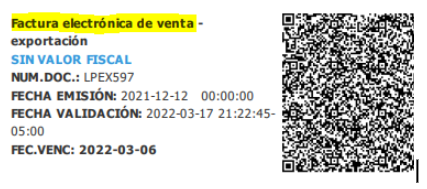

Numeral 1.

De conformidad con el literal a) del artículo 617 del Estatuto Tributario, está denominada expresamente como factura electrónica de venta.

La representación gráfica debe expresar la frase factura electrónica de venta en todos los documentos

Numeral 2.

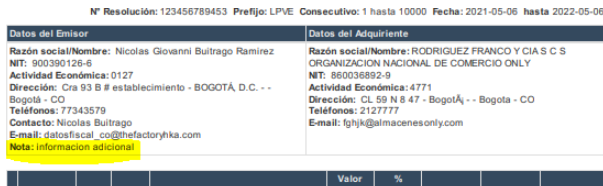

De conformidad con el literal b) del artículo 617 del Estatuto Tributario, deberá contener: apellidos y nombre o razón social y Número de Identificación Tributaria -NIT del vendedor o de quien presta el servicio.

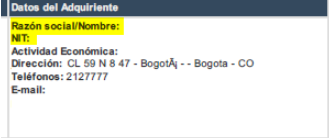

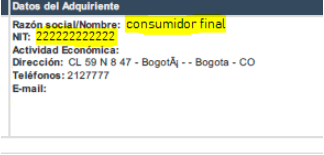

Numeral 3.

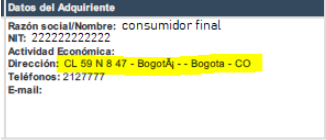

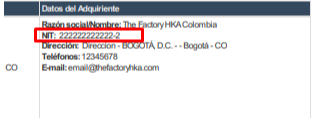

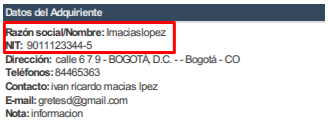

Identificación del adquirente, según corresponda, así:

A) De conformidad con el literal c) del artículo 617 del Estatuto Tributario, deberá contener: apellidos y nombre o razón social y Número de Identificación Tributaria –NIT del adquirente de los bienes y servicios.

B) Registrar apellidos y nombre y número de identificación del adquirente de los bienes y/o servicios; para los casos en que el adquirente no suministre la información del literal a) de este numeral, en relación con el Número de Identificación Tributaria -NIT.

Si no hay razón social se debe registrar el nombre del adquirente y su identificación

C) Registrar la frase «consumidor final» o apellidos y nombre y el número «222222222222» en caso de adquirentes de bienes y/o servicios que no suministren la información de los literales a) o, b) de este numeral.

Si no cumple con los puntos a y b se debe registrar en el nit «222222222222» y en razón social «consumidor final»

D) Se debe registrar la dirección del lugar de entrega del bien y/o prestación del servicio, cuando la citada operación de venta se realiza fuera de la sede de negocio, oficina o local del facturador electrónico para los casos en que la identificación del adquirente, corresponda a la señalada en los literales b) y c) de este numeral.

Si cumple con los puntos b y c se debe registrar la dirección del adquirente

Numeral 4.

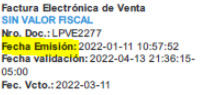

De conformidad con lo establecido en el literal d) del artículo 617 del Estatuto Tributario, deberá llevar un número que corresponda a un sistema de numeración consecutiva de factura electrónica de venta, incluyendo el número, rango, fecha y vigencia de la numeración autorizada por la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales Dian.

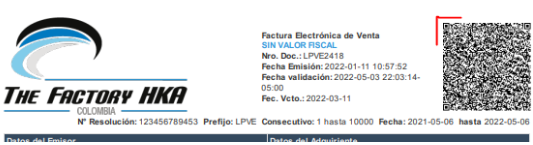

La resolución debe cumplir con estos datos en específico como se muestra a continuación

Numeral 5.

Fecha y hora de generación.

Se debe imprimir la fecha y hora de generación del documento.

Numeral 8.

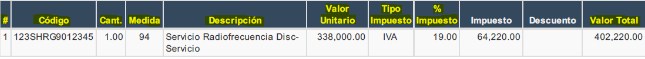

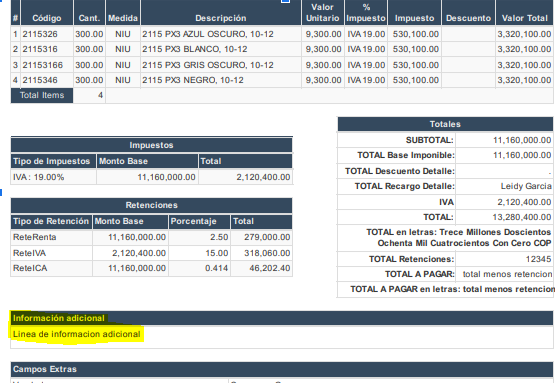

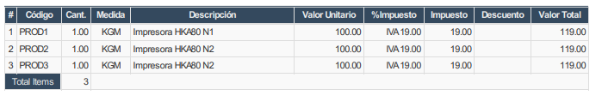

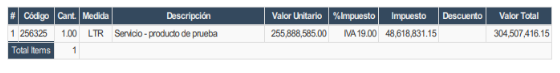

De conformidad con el literal f) del artículo 617 del Estatuto Tributario, indicar el número de registro, línea o ítems, el total de número de líneas o ítems en las cuales se detalle la cantidad, unidad de medida, descripción específica y códigos inequívocos que permitan la identificación de los bienes vendidos o servicios prestados, la denominación -bien cubierto- cuando se trate de los bienes vendidos del artículo 24 de la Ley 2010 de 2010, los impuestos de que trata el numeral 13 del presente artículo cuando fuere del caso, así como el valor unitario y el valor total de cada una de las líneas o ítems.

La representación gráfica debe contar mínimo con los siguientes datos en los productos

Numeral 9.

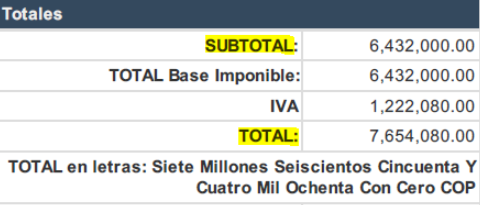

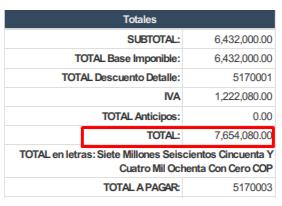

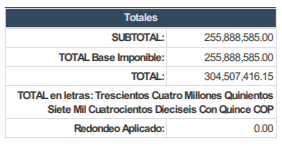

De conformidad con lo establecido en el literal g) del artículo 617 del Estatuto Tributario, el valor total de la venta de bienes o prestación de servicios, como resultado de la sumatoria de cada una de las líneas o ítems que conforman la factura electrónica de venta.

El total y subtotal se debe imprimir en la representación gráfica

Numeral 10.

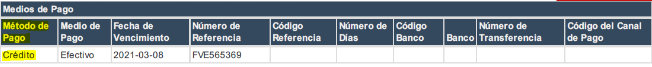

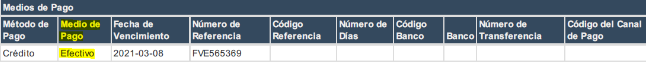

La forma de pago, estableciendo si es de contado o a crédito, en este último caso se debe señalar el plazo.

El método de pago se debe imprimir en la representación gráfica

Numeral 11.

El medio de pago, registrando si se trata de efectivo, tarjeta crédito, tarjeta débito o transferencia electrónica u otro medio que aplique. Este requisito aplica cuando la forma de pago es de contado.

El medio de pago se debe imprimir en la representación gráfica

Numeral 12.

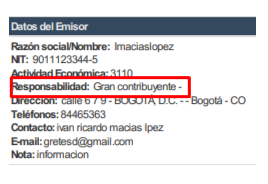

De conformidad con lo establecido en el literal i) del artículo 617 del Estatuto Tributario, indicar la calidad de agente retenedor del Impuesto sobre las Ventas -IVA, de autorretenedor del Impuesto sobre la Renta y Complementarios, de gran contribuyente y/o de contribuyente del impuesto unificado bajo el régimen simple de tributación – SIMPLE, cuando corresponda.

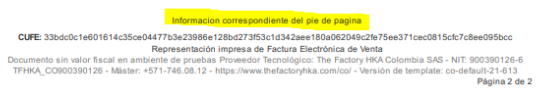

Si la persona o empresa es agente retenedor de iva, autorretenedor, contribuyente del impuesto unificado o cumple con cualquiera del punto mencionado anteriormente es obligatorio que lo exprese en la representación gráfica, puede agregar esta información en el campo nota del emisor, pie de página o línea de información adicional

Información adicional

Línea de información adicional

Pie de página

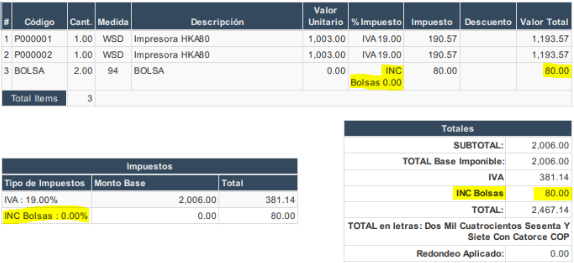

Numeral 13.

De conformidad con lo establecido en el literal c) del artículo 617 del Estatuto Tributario, la discriminación del Impuesto sobre las Ventas -IVA, Impuesto Nacional al Consumo, Impuesto Nacional al Consumo de Bolsas Plásticas, con su correspondiente tarifa aplicable a los bienes y/o servicios que se encuentren gravados con estos impuestos.

La bolsa plástica debe contar como un items adicional e imprimirse como impuestos.

Numeral 15.

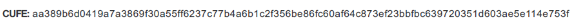

El Código Único de Factura Electrónica -CUFE-.

El cufe debe imprimirse en la representación gráfica

Numeral 16.

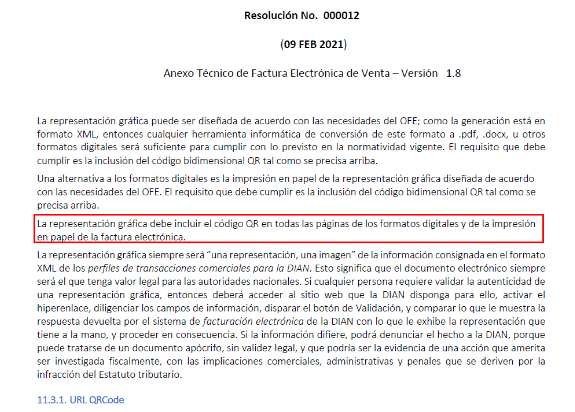

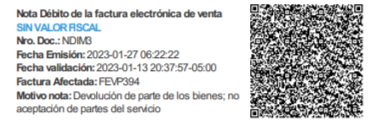

Para efectos del numeral 16 del artículo 11 de esta resolución, se debe incluir el Código de respuesta rápida -Código QR-, de conformidad con las condiciones, términos y mecanismos técnicos y tecnológicos establecidos por la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN, en el «Anexo Técnico de la factura electrónica de venta».

El tamaño mínimo que debe tener el código bidimensional QR es de 2cm para facilitar la lectura por los diferentes dispositivos. La Representación Gráfica La representación gráfica puede ser diseñada de acuerdo con las necesidades del OFE; como la generación está en formato XML, entonces cualquier herramienta informática de conversión de este formato a .pdf, .docx, u otros formatos digitales será suficiente para cumplir con lo previsto en la normatividad vigente. El requisito que debe cumplir es la inclusión del código bidimensional QR tal como se precisa arriba. Una alternativa a los formatos digitales es la impresión en papel de la representación gráfica diseñada de acuerdo con las necesidades del OFE. El requisito que debe cumplir es la inclusión del código bidimensional QR tal como se precisa arriba. La representación gráfica debe incluir el código QR en todas las páginas de los formatos digitales y de la impresión en papel de la factura electrónica.

La representación gráfica siempre será “una representación, una imagen” de la información consignada en el formato

XML de los perfiles de transacciones comerciales para la DIAN. Esto significa que el documento electrónico siempre

será el que tenga valor legal para las autoridades nacionales. Si cualquier persona requiere validar la autenticidad de una representación gráfica, entonces deberá acceder al sitio web que la DIAN disponga para ello, activar el hiperenlace, diligenciar los campos de información, disparar el botón de Validación, y comparar lo que le muestra la respuesta devuelta por el sistema de facturación electrónica de la DIAN con lo que le exhibe la representación que tiene a la mano, y proceder en consecuencia. Si la información difiere, podrá denunciar el hecho a la DIAN, porque puede tratarse de un documento apócrifo, sin validez legal, y que podría ser la evidencia de una acción que amerita ser investigada fiscalmente, con las implicaciones comerciales

El código QR se debe imprimir en todas las hojas de la representación gráfica

Numeral 18.

Apellidos y nombre o razón social y Número de Identificación Tributaria -NIT, del fabricante del software, el nombre del software y del proveedor tecnológico si lo tuviere.

La información del software o proveedor tecnológico se debe imprimir en la representación gráfica

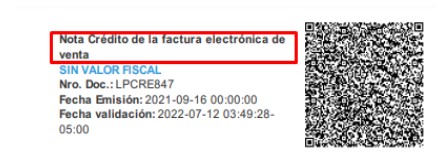

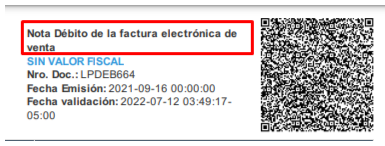

Requisitos mínimos para las representaciones gráficas de notas crédito y notas débito.

Las representaciones gráficas de las notas débito y las notas crédito que se derivan de la factura electrónica de venta, deberán contener todos los requisitos mencionados en este artículo, salvo los requisitos contemplados en los numerales 5, 8 y 16 del presente artículo.

Notas débito, notas crédito que se derivan de la factura electrónica de venta. Cuando se elaboren notas débito y notas crédito que se derivan de la factura electrónica de venta, las mismas se deben incluir de manera individual o acumulada según el caso, en el contenedor electrónico y cumplir con los siguientes requisitos:

En el siguiente enlace encontrara la resolución 000165 citada anteriormente

Numeral 1.

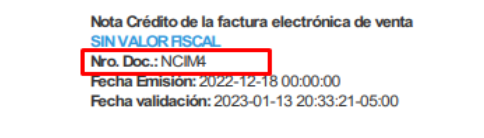

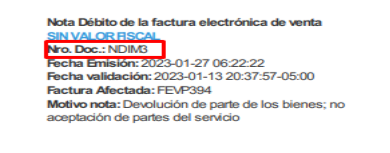

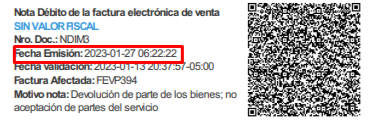

Está denominada expresamente como nota débito o nota crédito de la factura electrónica de venta, según corresponda. La representación gráfica debe expresar la frase nota crédito o nota débito de la factura electrónica de venta, en todos los documentos.

La representación gráfica debe expresar la frase nota debito de la facturación electrónica de venta o nota crédito de la facturación electrónica

Numeral 2.

Llevar un número que corresponda a un sistema de numeración consecutivo interno de quien las expide.

Este documento debe contener un número consecutivo de quien expide el documento.

Numeral 3.

El prefijo, el número, la fecha utilizada para la generación del CUFE y el Código Único de Factura Electrónica -CUFE- de las facturas electrónicas de venta a la cual hace referencia la nota débito o la nota crédito según el caso.

Cuando sea el caso y se referencie una factura debe aparecer asociada la factura de venta en este caso se solicita por obligación que se imprima el CUFE de la factura referenciada.

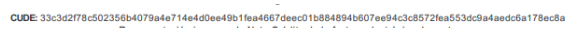

Numeral 4.

Código Único de Documento Electrónico CUDE-: Es un requisito de las notas débito, notas crédito y demás instrumentos electrónicos que se deriven de la factura electrónica de venta con validación previa a su expedición, cuando fuere el caso, constituido por un valor alfanumérico que permite identificar de manera inequívoca los citados documentos, por lo tanto, la representación gráfica debe tener impreso el cude en las notas tipo débito o nota crédito según corresponda.

El código único CUDE es un requisito para notas crédito y notas debito.

Numeral 6.

El tipo de nota débito o nota crédito según corresponda.

Se debe especificar que tipo de documento se esta expidiendo.

Numeral 7.

La fecha y hora de generación.

Fecha y hora de generación del documento.

Numeral 9.

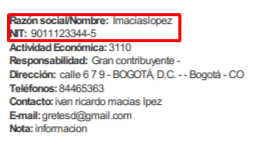

Los apellidos y nombre o razón social y Número de Identificación Tributaria -NIT del vendedor o de quien prestó el servicio.

El documento debe contener estos datos del emisor ya que son obligatorios.

Numeral 10.

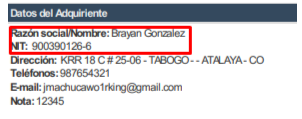

Los apellidos y nombre o razón social y Número de Identificación Tributaria-NIT del adquiriente de los bienes y/o servicios.

El documento debe contener estos datos del adquiriente ya que son obligatorios.

Numeral 11.

Los apellidos, nombre y número de identificación del adquiriente de los bienes y/o servicios para los casos en que el adquiriente no suministre la información del numeral 10 del presente artículo, en relación con el Número de Identificación Tributaria -NIT.

Se debe especificar los datos solicitados en este numeral en caso de que no se especifique el NIT del adquiriente.

Numeral 12.

El «consumidor final» o apellidos y nombre y el número «222222222222» en caso de adquirientes de bienes y/o servicios que no suministren su identificación de los numerales 10 y 11 del presente artículo.

Se debe suministrar el consumidor final en caso de que no se suministren los datos requeridos en los numerales anteriores.

Numeral 13.

El número de registro, línea o ítem, el total de número de líneas o ítems en las cuales se detalle la cantidad, unidad de medida, descripción específica, códigos que permitan la identificación de los bienes vendidos o servicios prestados y la denominación -bien cubierto- si se trata de estos bienes. La discriminación del Impuesto sobre las ventas -IVA, Impuesto Nacional al Consumo, Impuesto Nacional al Consumo de Bolsas Plásticas, con su correspondiente tarifa aplicable a los bienes y/o servicios que se encuentren gravados con estos impuestos, así como el valor unitario y el valor total de cada una de las líneas o ítems.

Se solicitan estos datos especificados en el documento e incluidos en este numeral.

Numeral 14.

El valor total de la venta de bienes o prestación de servicios, como resultado de la sumatoria de cada una de las líneas o ítems que afecten la factura electrónica de venta.

Se debe especificar el valor total luego de la sumatoria en el documento.

Numeral 15.

La calidad de agente retenedor del Impuesto sobre las ventas -IVA, la calidad de autorretenedor del Impuesto sobre la Renta y Complementarios y la calidad de gran contribuyente.

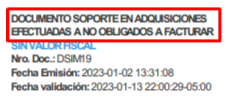

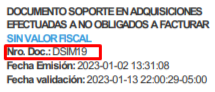

Requisitos mínimos para las representaciones gráficas de documentos soporte en adquisiciones efectuadas a no obligados a expedir facturas de venta y/o documento equivalente.

Las mismas deberán contener la información mínima establecida en el artículo 1.6.1.4.12. del Decreto 1625 de 2016, Unico Reglamentario en materia tributaria, los numerales del 1 al 7 y 10 del artículo 4 y los numerales 1 a 9 del artículo 5 de esta resolución e incluir el código de respuesta rápida -Código QR-.

Información y contenido del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente. El documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente deberá cumplir con los requisitos previstos en los artículos 1.6.1.4.12. del decreto 1625 de 2016, Unico Reglamentario en materia tributaria.

En el siguiente enlace encontrara la resolución 00167 citada anteriormente

Numeral 1.

Estar denominado expresamente como documento soporte en adquisiciones efectuadas a no obligados a facturar.

En el documento se debe indicar expresamente documento soporte.

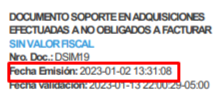

Numeral 2.

Tener la fecha de operación que debe corresponder a la fecha de generación del documento.

Se debe especificar la fecha de generación de este documento.

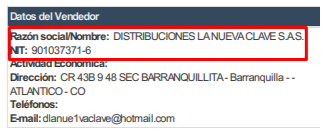

Numeral 3.

Contener los apellidos y nombre o razón social y número de identificación tributaria- NIT del vendedor o de quien presta el servicio. Tratándose de contratos suscritos con los no residentes fiscales en Colombia no inscritos en el registro único tributario -RUT, el requisito del número de identificación tributaria -NIT, se entenderá cumplido con la identificación otorgada en el país de origen del no residente.

El documento debe contener la información requerida como apellidos y nombre o razón social del emisor.

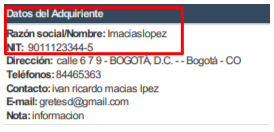

Numeral 4.

Contener los apellidos y nombres o razón social y nombre de identificación tributaria- NIT del adquirente de los bienes y/o servicios.

El documento debe contener la información requerida como apellidos y nombre o razón social del adquiriente.

Numeral 5.

Llevar el número que corresponda a un sistema de numeración consecutiva de documento soporte incluyendo el número, rango y vigencia autorizado por la unidad administrativa especial dirección de impuestos y aduanas nacionales DIAN.

Este documento debe tener una numeración consecutiva correspondiente.

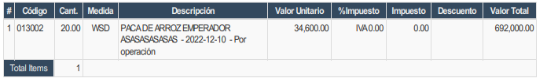

Numeral 6.

Tener la descripción específica del bien y/o servicio prestado.

El documento debe contar con una descripción especifica del bien o servicio.

Numeral 7.

Detallar el valor total de la operación, discriminando el valor del impuesto sobre las ventas -IVA, cuando a ello hubiere lugar.

Se debe ver reflejado el valor total, excluyendo el valor de los impuestos.

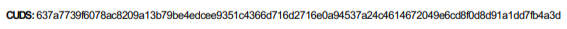

Numeral 10.

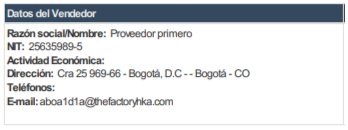

El código único de documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente -CUDS.

el documento tiene que incluir y especificar el codigo CUDS.

Articulo 22.

Representación grafica del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir facturas de venta o documento equivalente.

Las representaciones gráficas del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente y las notas de ajuste, en formato digital o impreso, podrán ser diseñadas de acuerdo con las necesidades del sujeto obligado. Las mismas deberán contener la información mínima establecida en el artículo 1.6.1.4.12. del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria, los numerales 1 al 7 y 10 del artículo 4 y los numerales 1 a 9 del artículo 5 de esta resolución e incluir el Código de respuesta rápida -Código QR-, a través del cual se podrá acceder a la consulta de los documentos validados, cuando ésta se requiera, de conformidad con las condiciones, términos y mecanismos técnicos y tecnológicos establecidos por la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN, en el <<<Anexo Técnico documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente».

Articulo 23.

Información adicional en el documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente y en las notas de ajuste.

En el «Anexo técnico documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente» se encuentran campos o grupos de campos de información opcional que podrán ser utilizados por los sujetos de que trata el artículo 3 de la presente resolución.

Para estandarizar información que se derive del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente y con el ánimo de facilitar las operaciones de un sector o grupo de actividades económicas afines, las entidades o instituciones de tipo gremial que representan los sujetos que generan y transmiten el documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente respecto del sector o grupo antes indicado, podrán solicitarle formalmente a la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN, la inclusión de los datos requeridos para que los mismos y previa evaluación y autorización de la citada entidad, hagan parte del «Anexo técnico documento soporte en adquisiciones efectuades a sujetos no obligados a expedir factura de venta o documento equivalente». La solicitud deberá ser presentada ante la Subdirección de Factura Electrónica y Soluciones Operativas de la Dirección de Gestión de Impuestos o la dependencia que haga sus veces de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN, que tiene a cargo la definición de la funcionalidad del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente, la cual se encuentra en el servicio informático electrónico de validación previa de factura electrónica para su evaluación y coordinación con la autoridad competente que corresponda.

En relación con la incorporación de información adicional en el documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente o sus notas de ajuste que soliciten las autoridades competentes para cada sector; la dependencia de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN, que tiene a cargo las definiciones de la funcionalidad del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente, la cual se encuentra en el servicio informático electrónico de validación previa de factura electrónica, deberá atender la solicitud que presente el representante de la respectiva entidad para su evaluación e incorporación el «Anexo técnico documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente».

Las modificaciones del «Anexo técnico documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalentes, en todo caso deben incorporase al sistema de facturación electrónica dentro de la funcionalidad del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente mediante resolución de carácter general suscrita por parte del Director General de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN; las citadas modificaciones que incorporan esta información, no harán parte de lo establecido en el artículo 4 de esta resolución, a menos que el citado artículo se modifique o adicione.

Parágrafo: En todo caso la información de que trata el presente artículo no será objeto de validación por parte de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN

Articulo 24.

Idioma y moneda en el contenido del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente y las notas de ajuste.

Se debe utilizar el idioma español y el peso colombiano en la generación del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente y las notas de ajuste, sin perjuicio que además de expresar el respectivo valor en pesos colombianos pueda expresarse en otra moneda y en un idioma distinto al español.

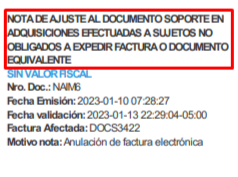

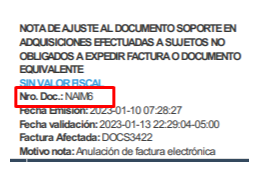

Requisitos mínimos para las representaciones gráficas de notas de ajuste de documentos soporte en adquisiciones efectuadas a no obligados a expedir facturas de venta y/o documento equivalente.

Cuando se elaboren notas de ajuste del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente, se deberán generar y transmitir para validación conforme lo indicado en el TÍTULO III de esta resolución, las cuales deberán contener la siguiente información:

Numeral 1.

Estar denominada expresamente como nota de ajuste del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura o documento equivalente.

El documento debe incluir expresamente como nota de ajuste del documento soporte.

Numeral 2.

Llevar un número que corresponda a un sistema de numeración consecutivo interno de quien la genera.

El documento debe llevar la numeración consecutiva correspondiente de quien la genera.

Numeral 3.

El código único de documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente -CUDS de la nota de ajuste.

Se debe incluir en este documento el código CUDS correspondiente.

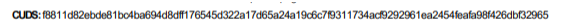

Numeral 4.

La fecha de generación de la nota de ajuste.

Numeral 5.

El número y fecha de generación del código único del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente -CUDS del documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente al actual hace referencia la nota de ajuste.

Se debe incluir el número y la fecha de generación del código CUDS.

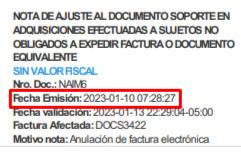

Numeral 6

Contener los apellidos y nombre o razón social y número de identificación tributaria -NIT del vendedor o de quien presta el servicio. Tratándose de contratos suscritos con los no residentes fiscales en Colombia no inscritos en el registro único tributario -RUT, el requisito del número de identificación tributaria -NIT, se entenderá cumplido con la identificación otorgada en el país de origen del no residente.

Se debe agregar apellidos y nombre o razón social del emisor.

Numeral 7

Contener los apellidos y nombre o razón social y número de identificación tributaria-NIT del adquirente de los bienes y/o servicios.

Se debe indicar los apellidos y nombre o razón social del adquiriente.

Numeral 8

Tener la descripción específica del bien y/o servicio prestado.

Numeral 9

Detallar el valor de la operación, discriminando el valor del impuesto sobre las ventas -IVA, cuando a ello hubiere lugar.

Copyright © 2016 The Factory HKA. Todos los derechos reservados.